059 物価比率って何だろう? - 相対的に低下する日本の物価

1. 購買力平価とは?

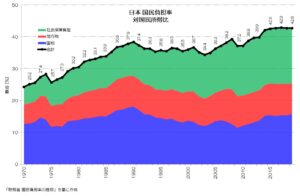

前回は、社会保障負担の増大についてとりあげてみました。

消費税も含めた国税や地方税の税収が停滞する中で、社会保障負担は増え続けています。

消費税収20兆円程度に対して、社会保障負担は今や70兆円以上という驚きの水準に達しているようです。

社会保障負担も含めた国民負担率は、年々増加傾向にあるものの2017年時点では国民所得に対して42.8%(GDPに対して約32%)程度です。

北欧などの高負担高福祉国家と比較してもまだ高い水準ではありません。

参考記事: 日本の税収は多いのか?

日本は比較的再分配後の所得格差が大きく、貧困率が高いと言われます。

税の再分配としての機能が十分ではないのかもしれませんね。

今回は、購買力平価や為替、物価比率についてフォーカスしてみたいと思います。

少し頭の整理をしながら進めたいと思いますので、どうかお付き合いください。

GDP等の国際比較をする際に、為替レートでドル換算をしてドル単位での比較をしてきました。

もう一つ国際的な金額の比較をする際に用いられる指標に購買力平価というものがあります。

購買力平価(PPP: Purchasing Power Parities)とは、自国通貨と相手国通貨の購買力の比率によって通貨の交換比率を説明するものとされています。

購買力平価は、通貨コンバータであると共に空間デフレータとも呼ばれています。

理解しやすいように、購買力平価の一つともいえるビッグマック指数について取り上げてみます。

例えばある時点のマクドナルドのビッグマックの価格が日本で300円で、アメリカでは3ドルだったとします。

この時、両国のビッグマックの価格比率となるビッグマック指数は300円÷3ドルで、100円/ドルとなります。

通貨の為替レートが150円/ドルだったとしても、実際のものの価値の比率は100円/ドルであるという事になります。

両国でのビッグマックが同じ品質で、同じ価値を持つ(一物一価の原則)のであれば、理想的な為替レートは100円/ドルであることを示します。

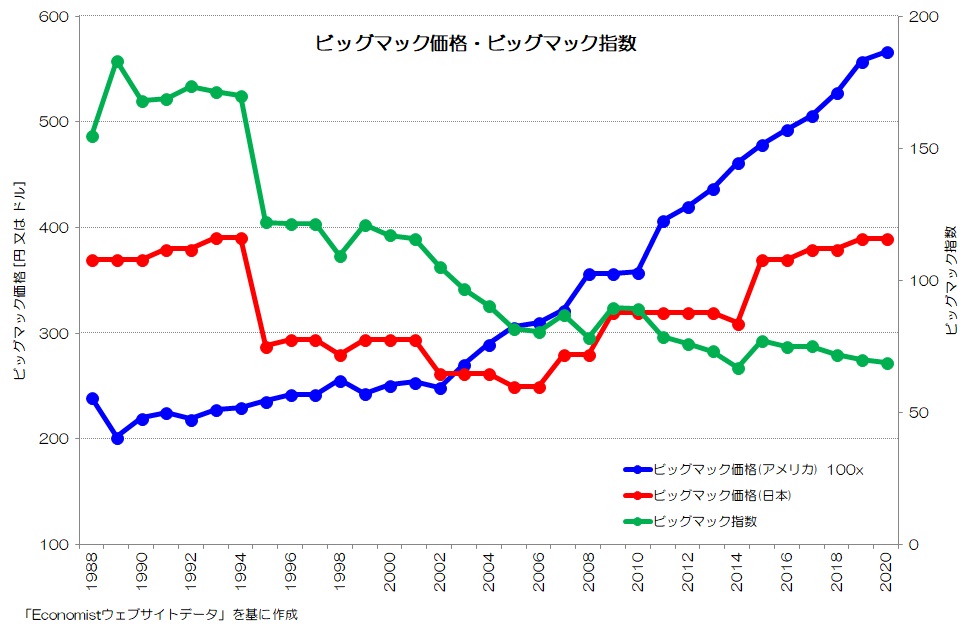

図1 ビッグマック価格とビッグマック指数

(Economist HP公開データより)

図1が日米のビッグマック価格とビッグマック指数の推移です。

アメリカの価格(青)はオーダーを合わせるために100倍してあります。

アメリカでのビッグマック価格は基本的に右肩上がりですね。

1990年に2ドルちょっとだったのが、2020年には5.5ドル以上と2倍以上に値上がりしています。

日本では1990年に370円で、その後値下がりした後上昇し、2020年では390円と30年前とほとんど変わらない値段です。

当然その比率であるビッグマック指数(緑:右軸)は右肩下がりで小さくなっていきます。

このような個々のモノやサービスの価格を、GDPを構成する要素に統合していったものがGDPベースの購買力平価と呼ばれています。

GDPベースの購買力平価でGDPをドル換算すると、物価をアメリカ並みに揃えた場合の、「数量的な規模」を金額で比較できる事になります。

この意味で、購買力平価は通貨コンバータであるとともに空間的価格デフレータであると呼ばれているようです。

つまり、購買力平価でドル換算されたGDPとは、数量的=実質的であることになります。

2. 購買力平価と為替レートの比→物価比率

図2 購買力平価と為替の推移

(OECD統計データ より)

図2は購買力平価(GDPベース)とドル円の為替レートの推移です。

参考までに先ほどのビッグマック指数も記載しておきます。

(やや購買力平価よりも数値は小さいですが同じような推移ですね)

ビッグマック指数のように、様々なモノやサービスの価格比率を購買力平価として総合し、GDP換算の指数として使用しているのがGDPベースの購買力平価です。

物価指数(CPI)のように、両国間の価格比率の総合的な指数と言えると思います。

図2を見てもわかる通り、実際には購買力平価と為替レートは完全には一致しませんね。

為替レートよりも購買力平価の方が数値が大きかったり、小さかったりします。

これは、通貨の換算価値に対して、実際のモノやサービスの交換比率の価値が割高だったり、割安だったりすることを示します。

この購買力平価を為替レートで割って割高、割安の程度を表す指標が物価比率(Price level ratio)です。

日本語表記だと、物価水準、物価水準指数、価格水準、内外価格差などとも表現されるようです。

ここでは、国連や世界銀行の名称であるPrice level ratioから、物価比率と表現します。

何故購買力平価を為替レートで割ると物価比率になるのか、イメージしやすいようにビッグマック指数で考えてみます。

ビッグマック指数=購買力平価と読み替えて考えてみましょう。

まず、ビッグマック指数(購買力平価)が100円/ドル、為替レートが100円/ドルだったとします。

この時物価比率はビッグマック指数と為替レートが一致しているため1.0ですね。

つまり、アメリカでビッグマックが2ドルであれば日本でのビッグマックは200円となります。

物価比率が2.0の場合は、アメリカでのビッグマックが2ドルであれば日本では400円となります(為替レートが100円/ドルで不変の場合)。

為替レートで換算したら2ドルは200円であるはずが、モノの価値であるビッグマックには400円の値段が付いているわけですね。

アメリカ人からしたら、アメリカでは2ドルでビッグマックが食べられるのに、日本では4ドル分支払わなければならないわけです。

つまり、実際的なモノの価値(物価比率)が2倍という割高な状況です。

逆に日本人からすると、日本で400円のビッグマックが、アメリカでは200円相当で食べられることになります。

したがって、購買力平価(上記の場合ビッグマック指数)と為替レートの比率が、実際に国家間でのモノの価値が割安になっているのか割高になっているのかという物価比率となるわけですね。

(説明下手ですみません)

例えば物価を測るモノサシとして、消費者物価指数やGDPデフレータなどがありますが、これらは1国内でどのように物価が変化しているかを示すだけで、国家間の物価のレベルを比較する指標としては使えません。

しかし、この購買力平価から算出される物価比率は、国家間での物価の高低を比較できるモノサシと言えるのではないでしょうか。

例えば「スイスは物価が高い」などという場合の物価とは、まさにこのような物価比率の事を示しますね。

3. かつて高い物価比率に達した日本

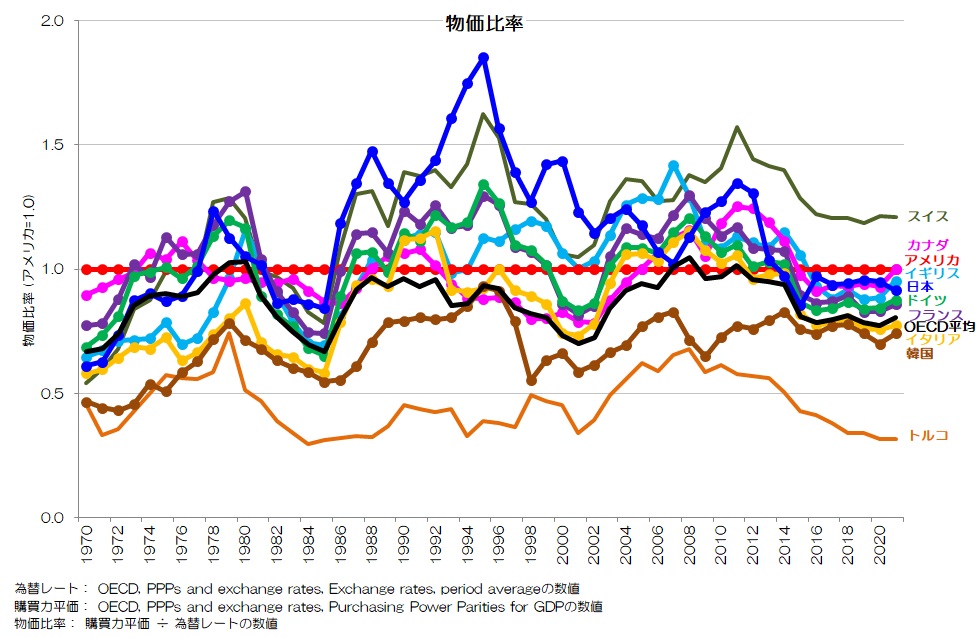

図3 物価比率の推移

(OECD統計データ より)

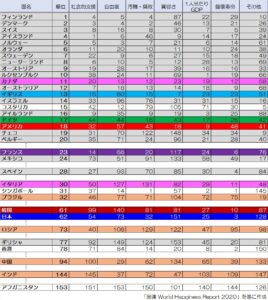

図3に主要国のアメリカ(ドル)に対する物価比率の推移を示します。

OECDの購買力平価(GDPベース)を為替レート(対ドル、年平均)で除した数値です。

物価比率 = 購買力平価 ÷ 為替レート

1960年からの長期データとなります。

日本(青)は、1960年には物価比率は0.47でした。

アメリカの約半分の物価でしかなかったわけですね。

それがぐんぐんと伸びて、1995年に1.85となります。

この頃日本は物価が高い事で知られるスイスを抜いて、先進国で最も高い物価比率に達して、て、アメリカの2倍近くの物価比率だったことになります。

1985年あたりまではドイツやイギリス、フランスなどの主要国と同じような水準で推移していたのですが、1985年以降は急激に伸びて以降2000年あたりまで断トツで高い物価比率が続きました。

それが今や1.0を割り込み、他の主要国と比べても大差はありません。

4. 日本経済と物価比率

日本では1985年のプラザ合意を機に、急激に円高が進みました。

それと並行して1980年代後半からバブルとなり、実際の実力値より過剰に投資が増えた面があると言われています。

実力値以上の円高が進んだことで、ドル換算した場合の日本の水準が1990年代にひと際高く評価されていると指摘されているようです。

それが物価比率の急激な高まりとしても確認できますね。

その後、他国の物価が上昇する中、日本国内では物価の停滞が続いていました。

また、近年では円安も進んでいます。

結果的に、国際的な物価の高低を測る物価比率も、相対的に低下している様子が見て取れます。

日本は1990年代物価の高い国であり、製造業からすれば日本で作ったものが、海外から見ればかなり割高だった事になります。

このような状況では輸出では不利なため、現地生産化が進む大きな動機となった事は納得感があるのではないでしょうか。

それが近年では、既に物価の高い国ではなくなりつつあるわけですね。

製造業などからすれば輸出拡大のチャンスになるかもしれません。

一方で、海外からの輸入は割高になっていくという事にもなります。

皆さんはどのように考えますか?

参考:最新データ

(2023年12月追記)

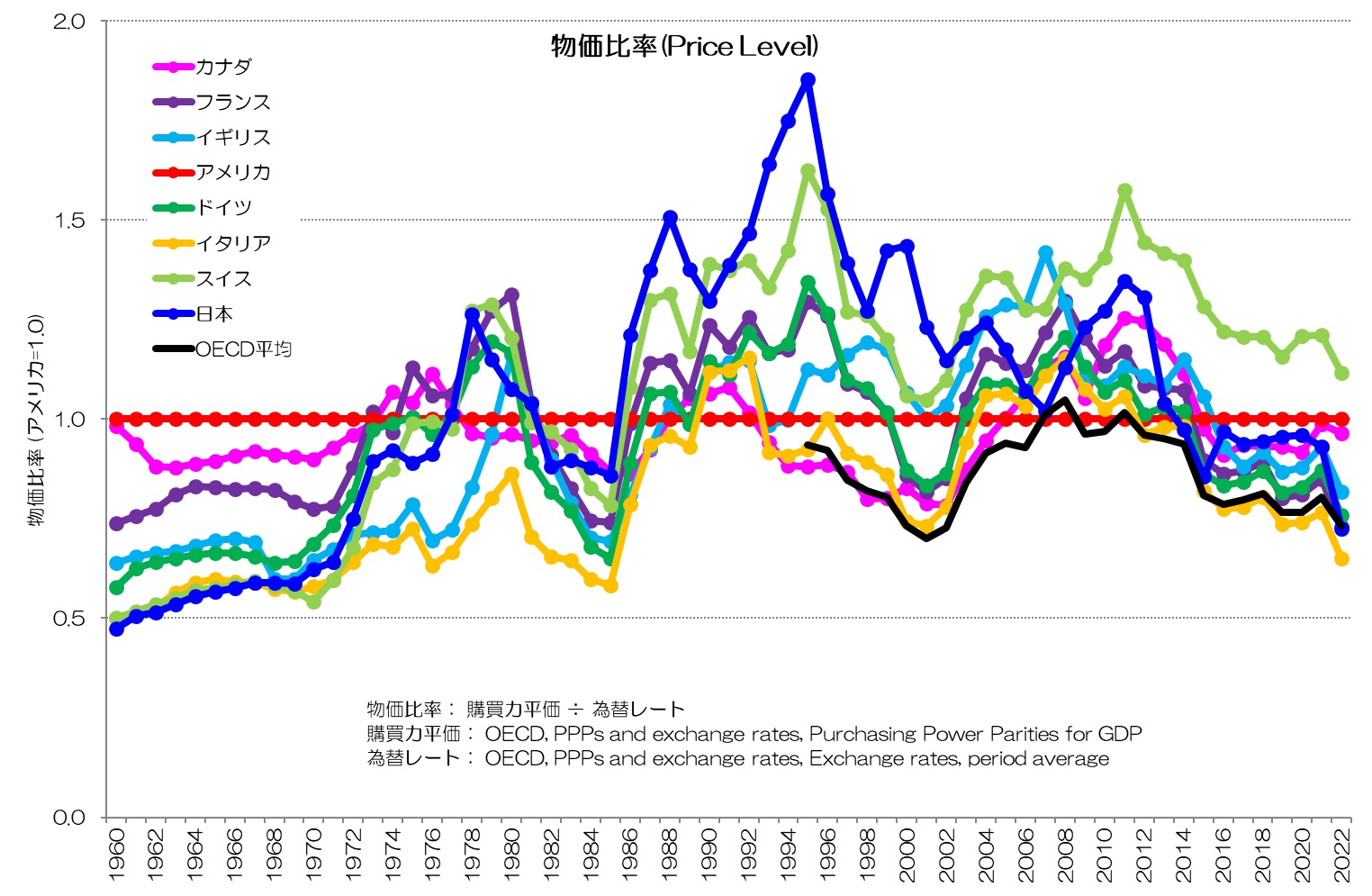

図4 物価比率

(OECD統計データより)

図4は最新の2022年まで延長した物価比率の推移です。

2022年はドル高が進み、各国で物価比率の低下が見られます。

特に日本は円安が大きく進んだため、物価比率も極端に低下し、ドイツやフランス、OECDの平均値を下回り0.7程度となっています。

既に1970年代の物価比率にまで下がった事になります。

参考:物価比率と実質実効為替レート

(2023年11月追記)

経済ニュースなどを見ていると、実質実効為替レートという言葉が良く登場します。

為替レートとは、2国間の通貨の換算比率の事ですね。

一方で、通貨は円、ドル、ユーロ、ポンドなど様々で、ある通貨に対しては円高になるけど、別の通貨に対しては円安になるなどの変化も考えられます。

貿易量などを基にして、各通貨との為替レートを重みづけして均した交換レートが名目実効為替レートと呼ばれています。

日本銀行「外国為替市況」の解説より引用:

「名目実効為替レートは、特定の2通貨間の為替レートをみているだけでは捉えられない、総合的な為替レートの変動をみるための指標です。具体的には、対象となる全ての通貨と日本円との間の2通貨間為替レートを、貿易額等で計った相対的な重要度でウエイト付けして集計・算出します。実質実効為替レートは、さらに、対象となる国・地域の物価動向も加味して算出されます。」

実質実効為替レートは「円の実力」とも言われていますね。

実はこの実質実効為替レートと物価比率はかなり近い概念であるようです。

私は専門家ではないので詳しい事はわかりませんが、検証してみたグラフをご紹介します。

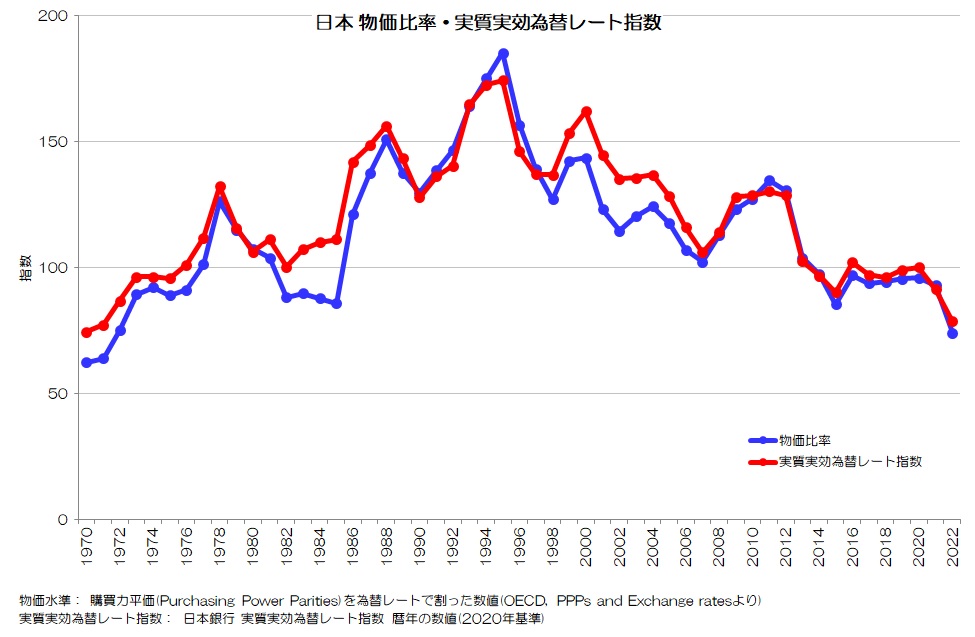

図5 日本 物価比率・実質実効為替レート指数

(OECD統計データ、日本銀行統計データより)

図5が物価比率と、実質実効為替レート指数を重ね合わせたグラフです。

実質実効為替レート指数は2020年が100となるように調整された指数となります。

数値が近くなるのは偶然かもしれませんが、アップダウンの傾向は見事に一致します。

物価比率と実質実効為替レートは近い概念のモノであるという事になりますね。

2022年には円安が大きく進んだこともあり、物価比率も実質実効為替レートも引き下がり、1970年代と同じくらいの水準となります。

本ブログは、にほんブログ村と人気ブログランキングにエントリーしております。

ランキング上位になりますと、さらなるアクセスアップに繋がります。

本ブログの趣旨にご賛同いただき、応援いただける場合は是非下記バナーをクリックいただき、ランキング向上にご支援いただけると大変うれしいです。

にほんブログ村 ランキング

人気ブログランキング

<ブログご利用の注意点>

・本ブログに用いられる統計データは政府やOECDなどの公的機関の公表しているデータを基にしています。

・統計データの整理には細心の注意を払っていますが、不整合やデータ違いなどの不具合が含まれる可能性がございます。

・万一データ不具合等お気づきになられましたら、「お問合せフォーム」などでご指摘賜れれば幸いです。

・データに疑問点などがございましたら、元データ等をご確認いただきますようお願いいたします。

・引用いただく場合には、統計データの正誤やグラフに関するトラブル等には責任を負えませんので予めご承知おきください。

“059 物価比率って何だろう? - 相対的に低下する日本の物価” に対して5件のコメントがあります。

コメントは受け付けていません。