271 企業の金融勘定 - 日本企業の極端な変化

1. 企業の金融勘定:日本

前回は、家計の金融勘定について対GDPの比較をしてみました。

日本は1980年~1992年ころまで、他の主要国と比較して資金過不足が大きくプラスで推移している時期がありました。

特に、金融資産のうち現金・預金の水準が高い時期が続いていて、これが現在の家計の金融資産の大きな部分を形成しているものと推測されます。

今回は、家計が金融資産を増やす裏で、主に負債を増やす存在である企業の金融勘定について眺めてみましょう。

ストックでは負債のうち株式の増えるアメリカやカナダが、フローではどのような状態なのかが大きなポイントとなりそうです。

まずは、日本の金融勘定を見てみましょう。

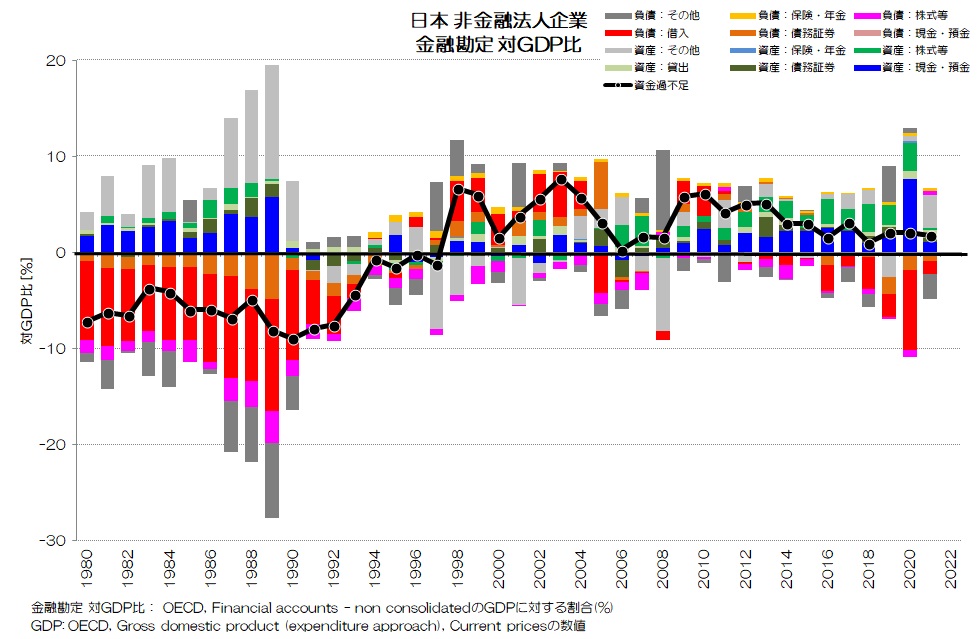

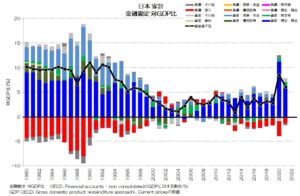

図1 日本 非金融法人企業 金融勘定 対GDP比

(OECD統計データ より)

図1が日本の企業の金融勘定対GDP比です。

バブル崩壊まで(~1990)、ポストバブル期(1990~1997)、1998~2010年、2011年以降で傾向が変わりますね。

まずバブル崩壊までは、主に負債のうち借入が大きく増えていました。

資金過不足もマイナス5~10%で大きく資金不足となっていたようです。

1990年からは負債の水準が極端に減っていきます。

そして1998年以降は黒字主体化していて、負債のうち借入(赤)が増えるどころか減っていることがわかります。

負債がプラス側に記録されるという事は、その分その負債が減っていることを意味します。

2011年以降は負債のうち借入が少しずつ増えていきます。

一方で資産側は株式等(緑)の存在感が大きく、常に資金余剰です。

資金余剰が続く中で、2011年頃で状況が変化している事が読み取れますね。

日本銀行の資金循環ではさらに詳細項目で分かれていますが、この資産側の株式等の多くは対外直接投資となります。

1998年までのバブル期・ポストバブル期の異常状態を2010年ころまでで調整していたような推移に見受けられますね。

この挙動が他国に対してどういった意味を持つのか、意識しながらその他の主要国のデータを見ていきましょう。

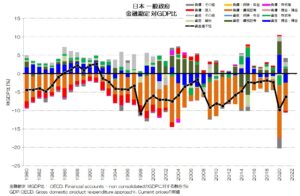

2. 企業の金融勘定:アメリカ

まずはアメリカからです。

アメリカの企業は負債残高でみると、株式等の伸びが大きいのが特徴です。

新株発行による資金調達が多ければ、この金融勘定の負債側で確認できるはずですね。

逆に、発行済み株式の株価上昇による影響が大きければ、金融勘定での存在感は薄いはずです。

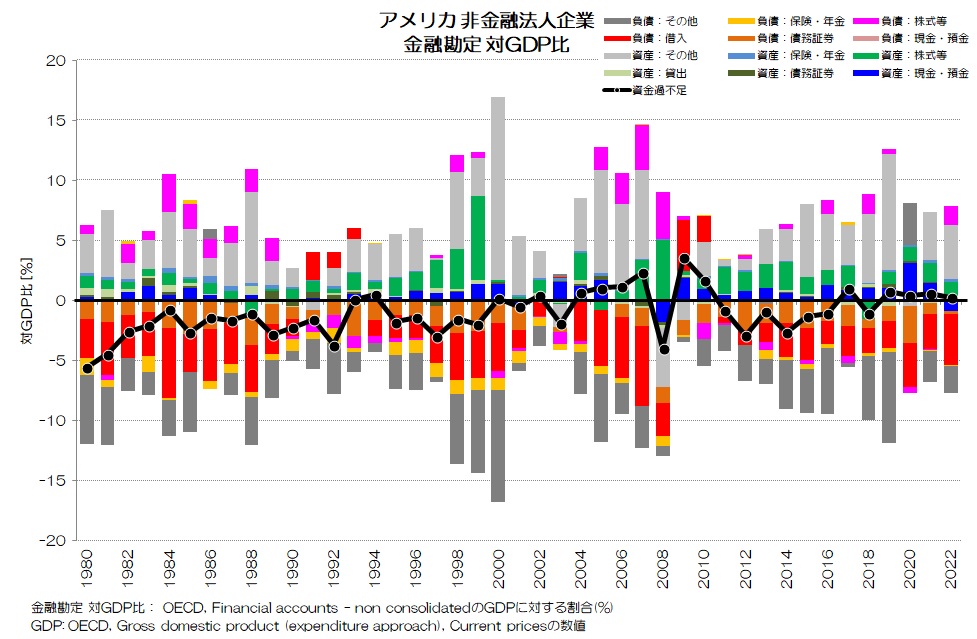

図2 アメリカ 非金融法人企業 金融勘定 対GDP比

(OECD統計データ より)

図2がアメリカの企業の金融勘定 対GDP比です。

まず、負債のうち借入(赤)が基本的にマイナスですので、借入が増えている状態が確認できます。

一方で、株式等(ピンク)は、マイナス側どころか、プラス側に記録されることが多いようです。

つまり、企業からすると株式等を減らすという挙動ですね。

推測となりますが、これは新株発行よりも、自社株買い等による株式の減少の方が多い状態を示しているのかもしれません。

自社株買いの一部は、ストックオプションの行使に利用されるほか、株価上昇の効果が大きいと言われますね。

とても興味深い挙動と言えそうです。

SNAではストックオプションも項目として立てられてはいますが、数値はゼロでしっかりと集計できているわけではないようです。

今後詳細な統計データが出てきたら、このあたりの挙動ももう少しはっきりするかもしれませんね。

いずれにしろ、金融勘定で企業の負債のうち、株式等が増えているわけではなく、むしろ減っているという事がはっきりしました。

つまり、負債残高で企業の株式等が極端に増大しているのは、発行済み株式の株価上昇による影響が大きいという事になりそうです。

資金過不足はややマイナス側で推移していますが、概ねプラスマイナス5%の範囲で、日本のように10%近くに達することはありません。

3. 企業の金融勘定:ドイツ

続いてドイツの企業の金融勘定です。

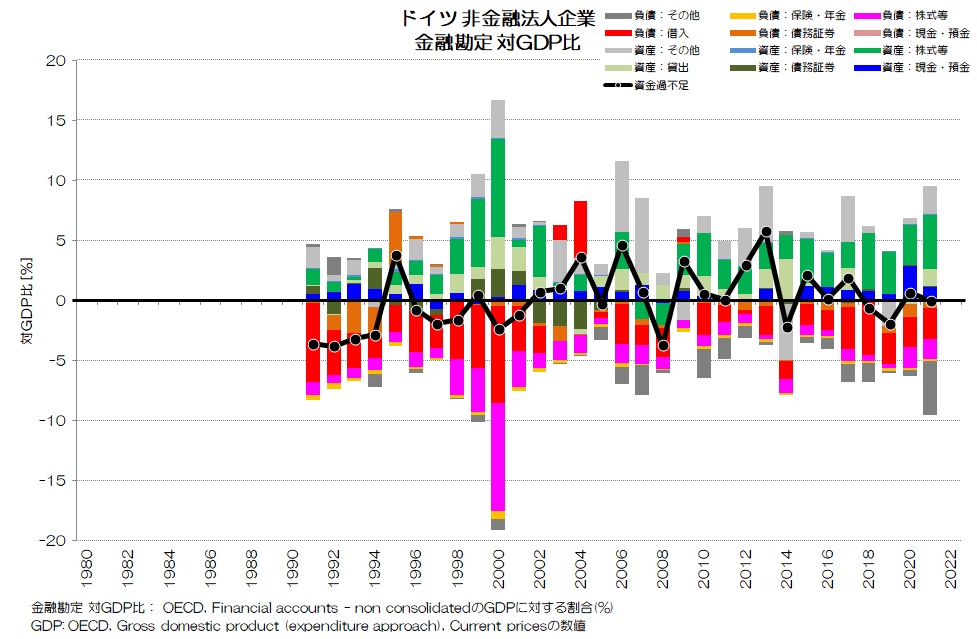

図3 ドイツ 非金融法人企業 金融勘定 対GDP比

(OECD統計データ より)

図3がドイツの企業の金融勘定 対GDP比です。

とても分かりやすいですね。

資産側は株式等が多く、自国及び他国企業の株式取得が非常に多いことを示しています。

近年は対外直接投資が増えていますので、他国企業の株式も多く含まれているものと推測されます。

一方、負債は借入と株式等を増やしています。

2000年に極端に大きな水準に達していますが、どのようなことが起こったのか興味深いですね。

金融資産の株式等が増え、同じくらい負債の株式等も増えています。

国内企業の株式を、国内企業が取得しているという事になると思います。

資金過不足もプラスマイナス5%の範囲でアップダウンしています。

3. 企業の金融勘定:フランス、イギリス

続いて、フランスとイギリスの企業について眺めてみましょう。

まずはフランスからです。

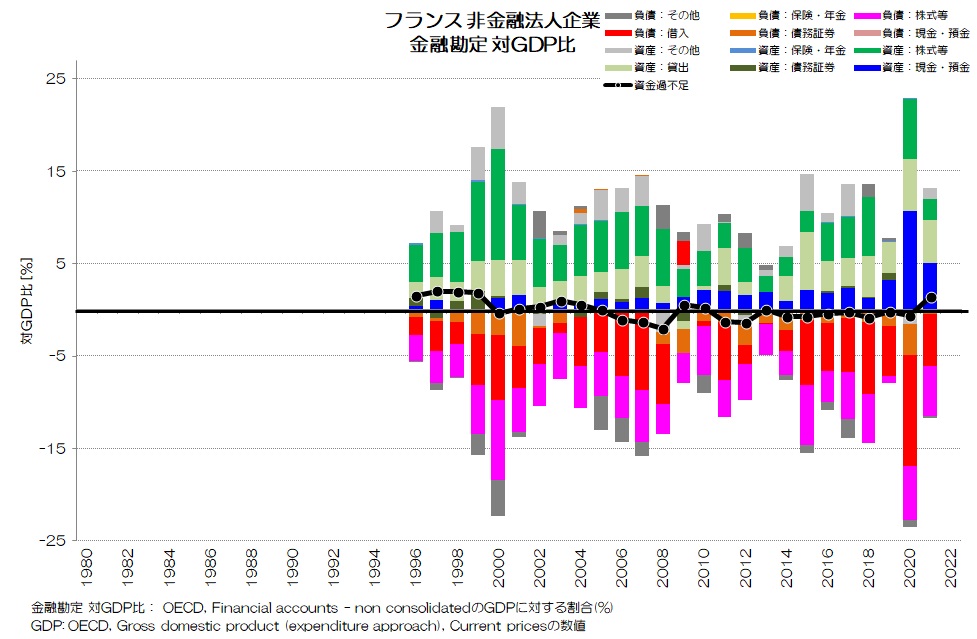

図4 フランス 非金融法人企業 金融勘定 対GDP比

(OECD統計データ より)

図4がフランスの企業の金融勘定対GDP比です。

ドイツよりもさらにプラスとマイナスが対照的で、金融取引の規模は大きいようです。

構成はドイツに似ていますが、金融資産のうち貸出の存在感がやや大きく、負債のうち株式等の割合が大きいようです。

負債のうち借入も基本的に増え続けていることがわかります。

資金過不足はゼロ近辺でアップダウンしていますが、振れ幅はドイツよりもさらに小さいですね。

ほぼ相殺されている状況のようです。

日本の企業とは全く異なる挙動だという事がよくわかります。

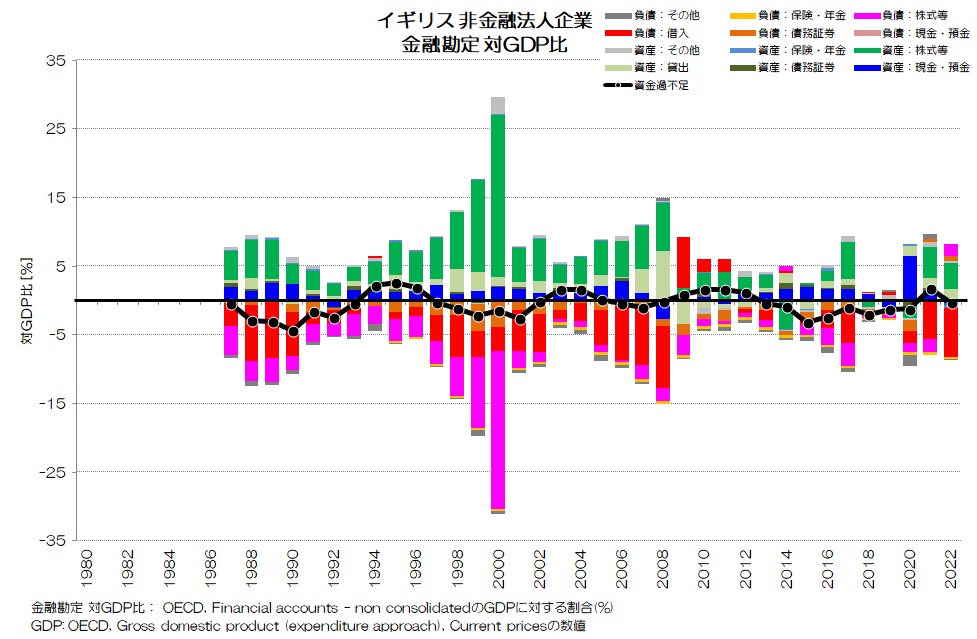

図5 イギリス 非金融法人企業 金融勘定 対GDP比

(OECD統計データ より)

図5がイギリスの企業の金融勘定対GDP比です。

ドイツやフランスと似たような傾向ですね。

2000年に向けて極端に規模が拡大し、それ以降収縮している状況も合致しています。

やはり負債側の株式等と資産側の株式等が同じくらいの水準です。

国内企業同士の株式持ち合い(持ち株会社の可能性あり)が考えられそうです。

負債側の借入も基本的に増えていますが、2009~2015年で変調がみられますね。

この時期のイギリスは、平均給与の実質値などが停滞するなど、経済の変調が著しかった時期のようです。

資金過不足はゼロ近辺でアップダウンしています。

欧米諸国の企業活動は、日本とは大きく異なるようです。

4. 企業の金融勘定:カナダ、イタリア

続いて、カナダとイタリアの企業について眺めてみましょう。

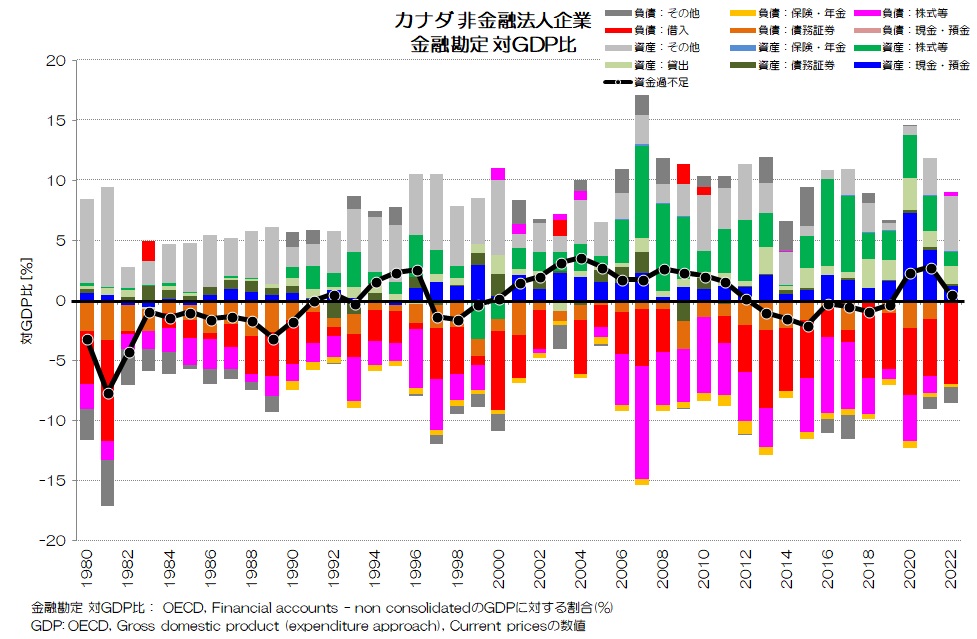

図6 カナダ 非金融法人企業 金融勘定 対GDP比

(OECD統計データ より)

図6がカナダの企業の金融勘定対GDP比です。

ドイツやイギリスと似ていますね。

やはり、金融資産側では株式等が、負債側では借入と株式等が多いようです。

金融資産側のその他の存在感が大きい事も特徴的です。

負債のその他がプラス側に計上されているタイミングもあります。

このあたりはSNAが改定されると明確になってくるかもしれません。

資金過不足はプラスマイナス5%の範囲でアップダウンしています。

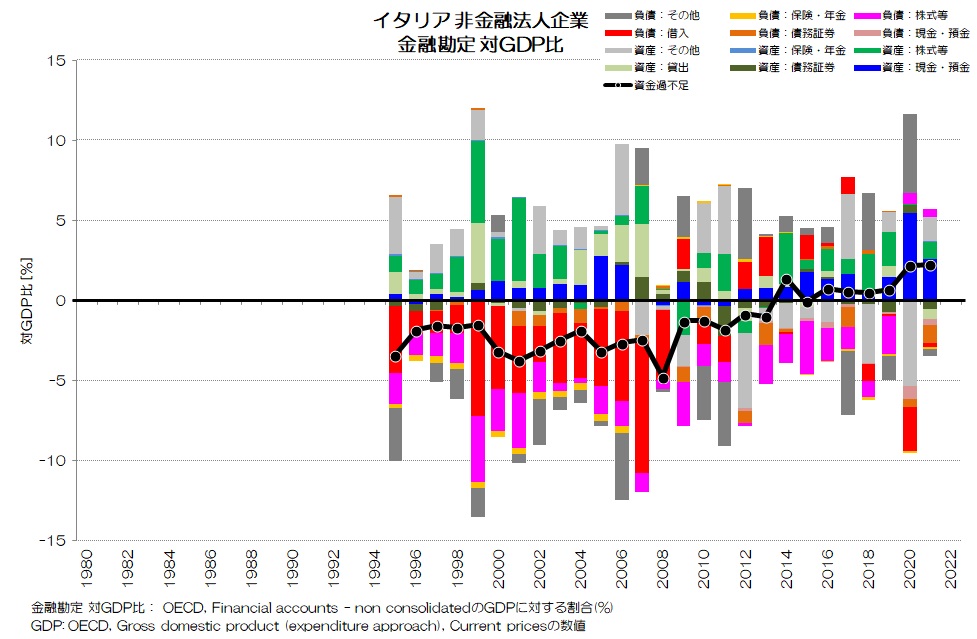

図7 イタリア 非金融法人企業 金融勘定 対GDP比

(OECD統計データ より)

図7がイタリアの企業の金融勘定対GDP比です。

負債側を見ると、リーマンショックを機に変調ている様子がわかります。

特に借入(負債項目の貸出)は2009~2017年でプラス側に計上され、減少していることがわかります。

資金過不足を見ても黒字主体化していますね。

株式等は金融資産側にも負債側にも比較的安定して記録されています。

イタリアの経済はリーマンショックから変調が著しくなっていますが、企業の金融勘定にもそれが表れているようです。

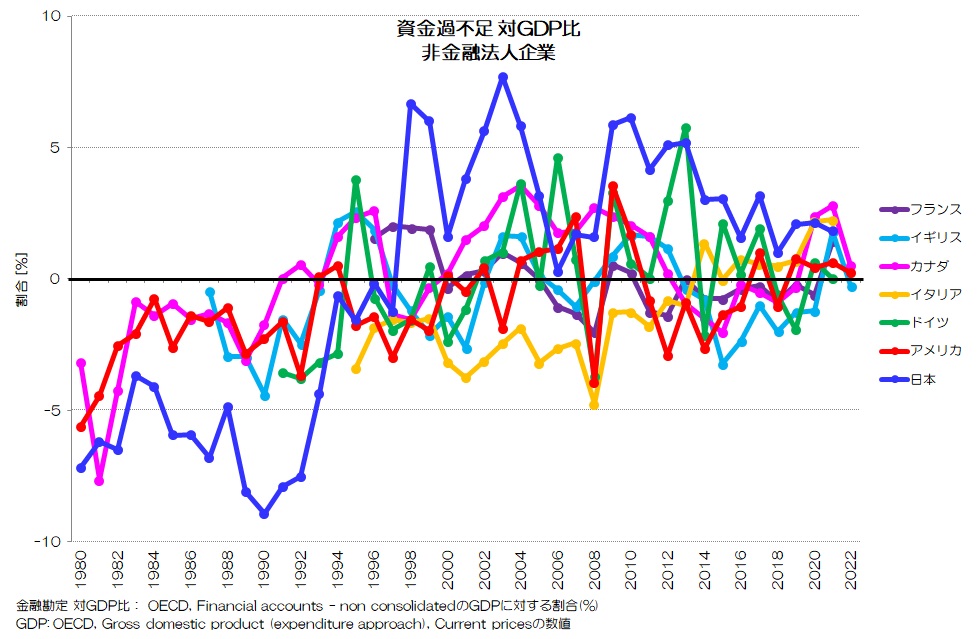

5. 資金過不足比較

最後に、資金過不足について各国比較をしてみましょう。

図8 資金過不足 対GDP比 非金融法人企業

(OECD統計データ より)

図8は主要国企業の資金過不足 対GDP比です。

これまで見てきた通り、他の主要国はおおむねプラスマイナス5%の範囲でアップダウンしているだけです。

一方、日本の企業(青)は、1992年まで極端にマイナスで、1992~1997年でゼロ近辺となり、1998年以降は極端に大きくプラスになります。

日本だけが慢性的な資金不足から、継続的な資金余剰に急激に変化していることになります。

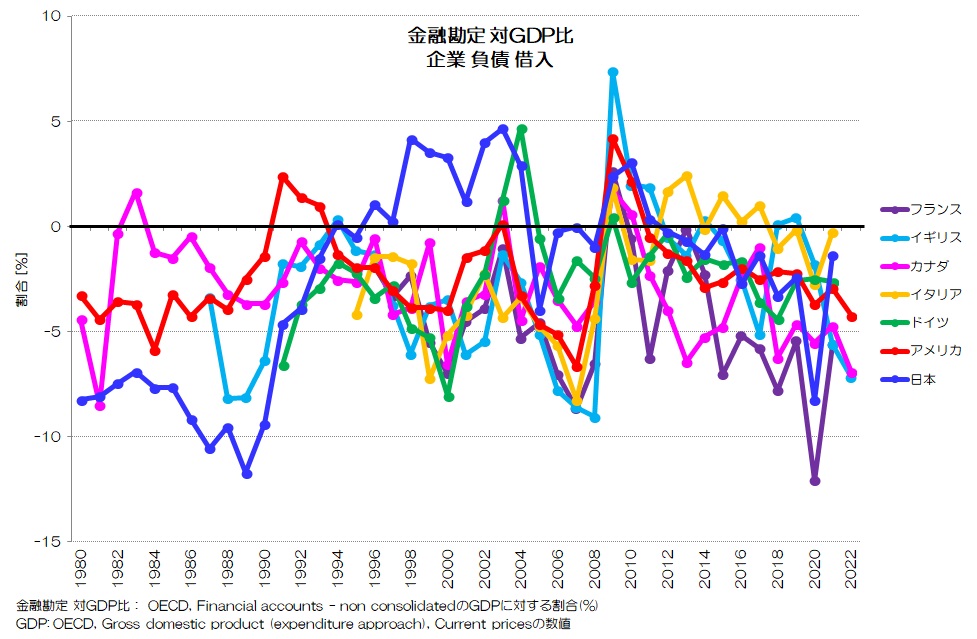

図9 金融勘定 対GDP比 企業 負債 借入

(OECD統計データ より)

図9は企業の負債のうち借入の推移です。

資金過不足がプラスになる挙動がプラス側となるように、符号を調整しています。

日本の企業は1992年頃まで10%前後の借り入れがあったことになります。

その後急激に縮小して、1998~2004年まではプラス化しています。

つまり、この期間は借入を増やすよりも、返済して減らす方が超過していたことになります。

他の主要国はむしろマイナスの期間ですので、他国とは真逆の挙動をしていたことになります。

バブル期に増やしすぎた負債を調整している期間というようにも見えますね。

あるいは、当時は銀行による貸し剝がしや貸し渋りも多かったと言われていますので、その影響もあるのかもしれません。

6. ストックで確認する企業活動

金融勘定や資金過不足は1年間の変化を記録したフローとなります。

これが蓄積してストックとなるわけですが、念のためストック面の金融資産・負債の残高や差額(純金融資産)を確認してみましょう。

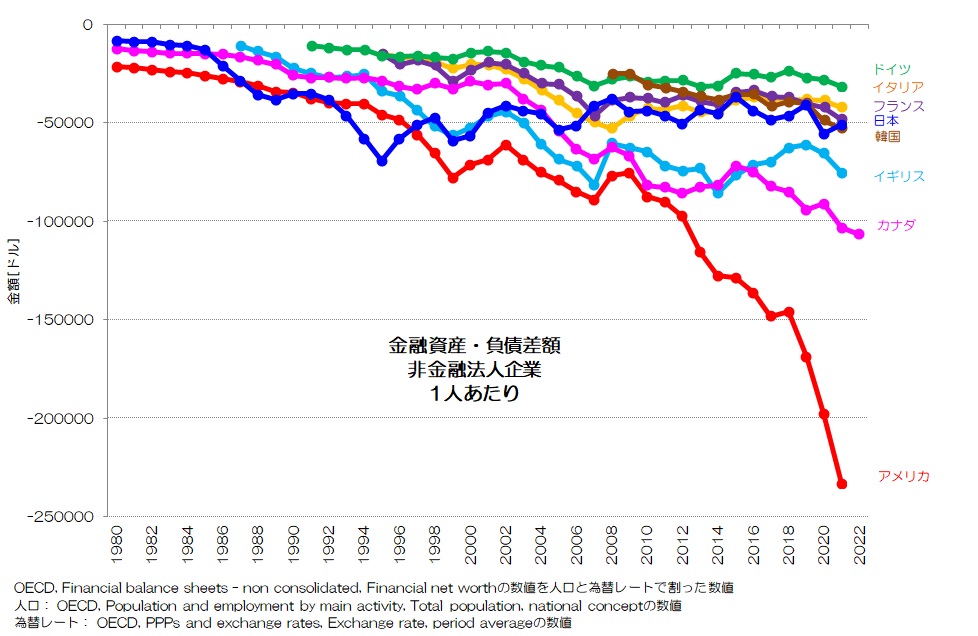

図10 金融資産・負債差額 非金融法人企業 1人あたり

(OECD統計データ より)

図10が各国企業の金融資産・負債差額(純金融資産)の推移です。

対GDP比ではなく1人あたりのドル換算値となります。

資金過不足の蓄積とも言えますが、ストックの場合は時価評価となりますので、株価の上下なども影響を受けます。

日本は1995年まで純金融負債が増え続け、アメリカの水準を大きく超えていました。

その後緩やかに減少傾向が続き、現在はフランスや韓国と同程度です。

アメリカの5分の1程度という凄まじい差がついています。

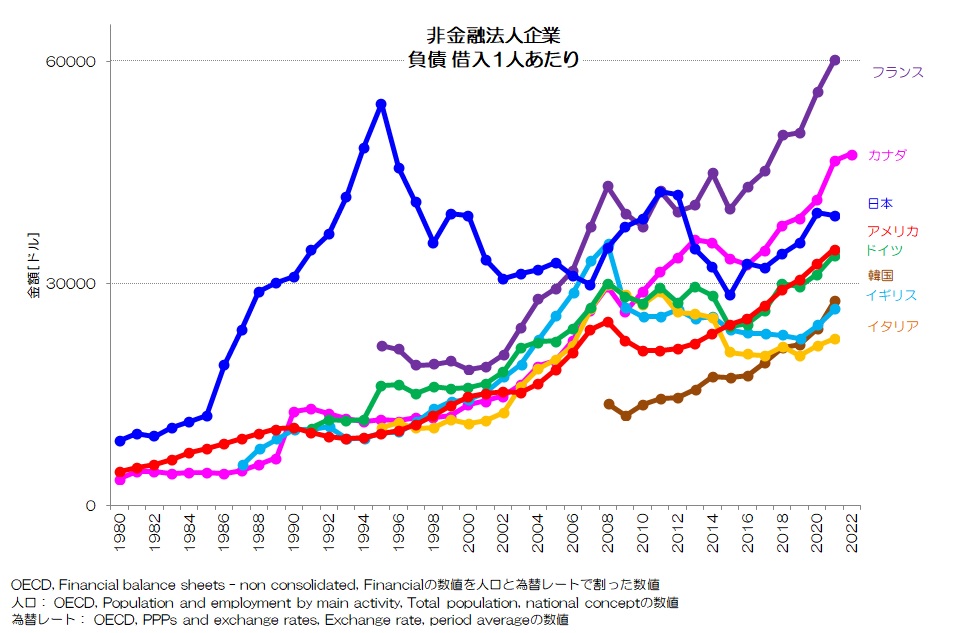

図11 非金融法人企業 負債 借入 1人あたり

(OECD統計データ より)

図11が企業の負債のうち借入の比較です。

1990年代に日本は圧倒的に借入が多い状態になりますが、その後目減りさせていき、近年ではフランス、カナダより少なく、アメリカ、ドイツよりやや多い程度となっています。

バブル期、ポストバブル期に借り入れを極端に増やし、土地や株の売買だけでなく、施設や設備投資なども積極的に行っていた事が窺えます。

ただし、その後1998~2004年で負債を減らしている事も確認できますね。

2010年代後半から増加傾向になっています。

ポストバブル期までの企業の変調は2010年ころまでにある程度解消しているように見受けられます。

7. 企業の金融勘定の特徴

今回は、主要国企業の金融勘定について、対GDP比で比較してみました。

他の主要国は、負債のうち借入と株式を少しずつ増やしていき、金融資産も増やし、年ごとの資金過不足がゼロ近辺になるような企業活動が基本のようです。

日本は1990年代に負債のうち借入を大きく増やしていて、その後むしろ減少させる期間があったことになります。

1998年以降は大きく黒字主体化している面も特徴的です。

借入については、ストック面を見るとその異常さが際立ってわかりますね。

急激に負債(主に借入)と投資(投機含む)を増やした後に、収縮している様子がよくわかります。

近年では、他の主要国並みに落ち着きつつあることも確認できました。

バブル期・ポストバブル期の異常状態が、2010年代からある程度解消され、正常化されつつあるようにも見えます。

私は専門家ではないので詳しくはわかりませんが、今後日本の企業活動が上向いていく可能性を示唆しているようにも感じます。

この状態は、労働者の平均給与や生産性とも連動していますね。

皆さんはどのように考えますか?

本ブログは、にほんブログ村と人気ブログランキングにエントリーしております。

ランキング上位になりますと、さらなるアクセスアップに繋がります。

本ブログの趣旨にご賛同いただき、応援いただける場合は是非下記バナーをクリックいただき、ランキング向上にご支援いただけると大変うれしいです。

にほんブログ村 ランキング

人気ブログランキング

<ブログご利用の注意点>

・本ブログに用いられる統計データは政府やOECDなどの公的機関の公表しているデータを基にしています。

・統計データの整理には細心の注意を払っていますが、不整合やデータ違いなどの不具合が含まれる可能性がございます。

・万一データ不具合等お気づきになられましたら、「お問合せフォーム」などでご指摘賜れれば幸いです。

・データに疑問点などがございましたら、元データ等をご確認いただきますようお願いいたします。

・引用いただく場合には、統計データの正誤やグラフに関するトラブル等には責任を負えませんので予めご承知おきください。

“271 企業の金融勘定 - 日本企業の極端な変化” に対して2件のコメントがあります。

コメントは受け付けていません。