255 東・南欧の資金循環 - 純金融資産と資金過不足

ポーランドやハンガリーなどの東欧諸国、ギリシャ、スペインなどの南欧諸国の金融資産・負債差額と資金過不足をご紹介します。急激に経済成長している国や変調気味の国の特徴がわかります。

1. ポーランドの資金循環

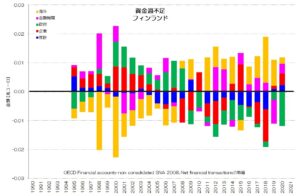

前回は北欧諸国の資金循環のうち、純金融資産と資金過不足についてご紹介しました。

主に海外への投資で順調に成長するスウェーデン、デンマーク、資源大国のノルウェー、経済の形の変化したフィンランド、バルト3国など特徴的な国が多いですね。

今回は経済発展著しい東欧諸国、経済が変調しがちな南欧諸国についてご紹介したいと思います。

OECDでデータが公開されている中で、国連の区分で東欧、南欧に属する国々は下記のとおりです。

東欧:ポーランド、ハンガリー、チェコ

南欧:スペイン、ポルトガル、ギリシャ

純金融資産(Financial net worth):

各経済主体の金融資産と負債の正味の金額です。

プラスだと金融資産が負債よりも多い状態です。

マイナスだと金融資産より負債の方が多く、他の経済主体の純金融資産が増えることに寄与していることになります。

資金過不足(Net financial transaction):

各年の金融資産の純増額と負債の純増額の差額です。

マイナスであればその主体は資金不足(赤字主体)、プラスであれば資金余剰(黒字主体)となります。

まずは東欧のポーランドの資金循環から見ていきましょう。

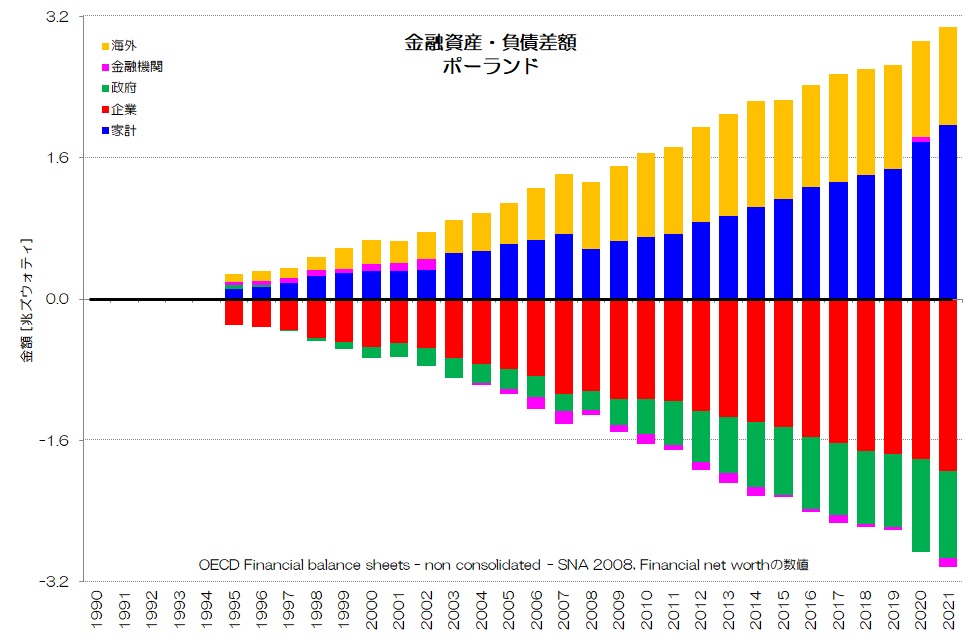

図1 純金融資産・資金過不足 ポーランド

(OECD統計データ より)

図1がポーランドについての各経済主体ごとの純金融資産(左)と資金過不足(右)です。

純金融資産のグラフを見ると、家計の純金融資産が順調に増えていて、海外の純金融資産がプラスです。

企業は純金融負債が増えていき、政府も純金融負債が増えている状況ですね。

資金過不足を見て明らかなように、家計が黒字主体、政府と企業が赤字主体です。

リーマンショックを機に企業が黒字主体化している期間が見受けられます。

海外が基本的に黒字主体ですが、近年は赤字主体の年も見受けられます。

海外からの投資が大きかったようですが、リーマンショックを機に傾向が変化していった事がわかります。

2. ハンガリーの資金循環

次にハンガリーの資金循環です。

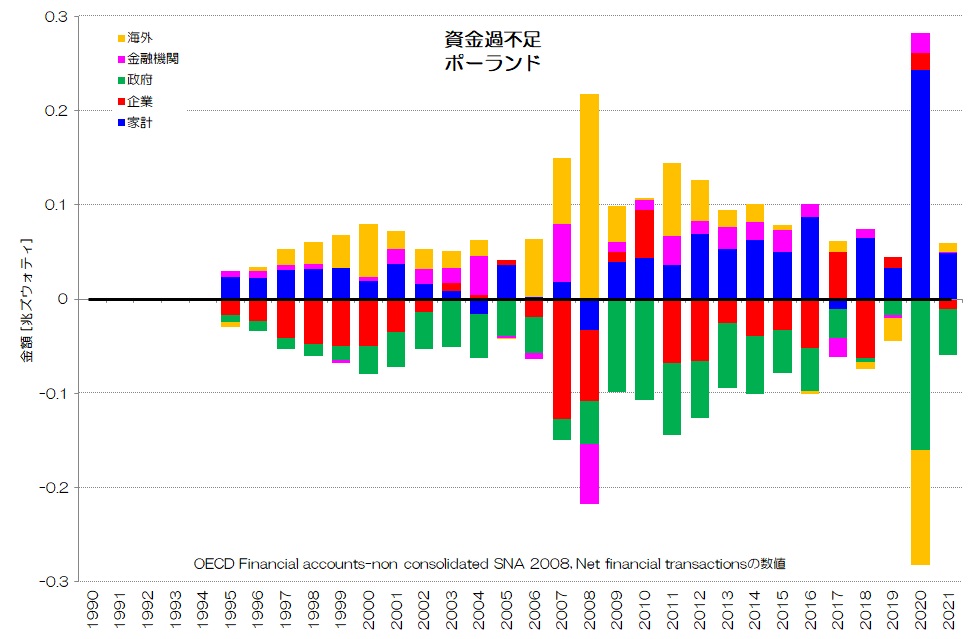

図2 純金融資産・資金過不足 ハンガリー

(OECD統計データ より)

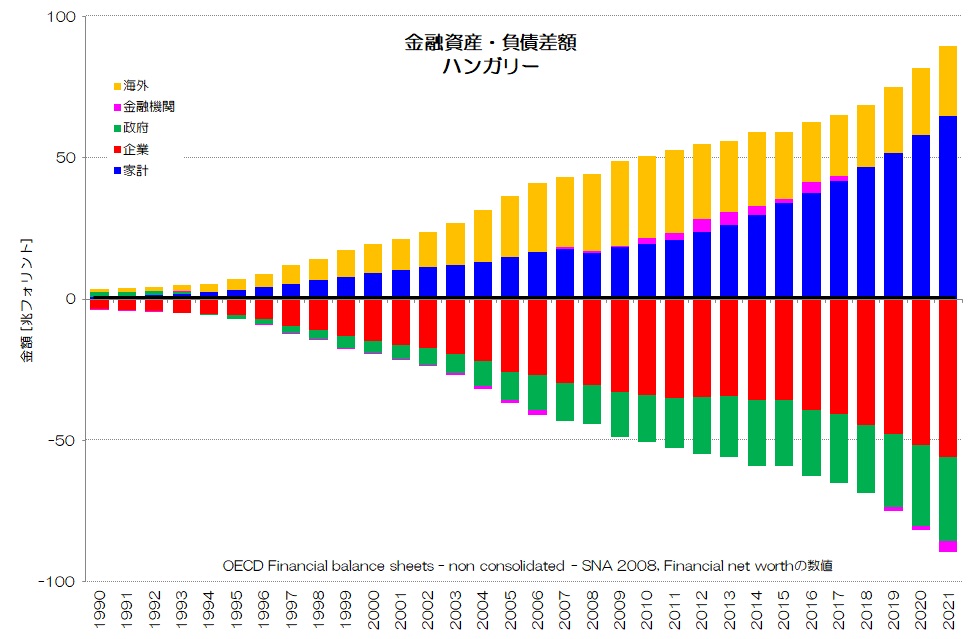

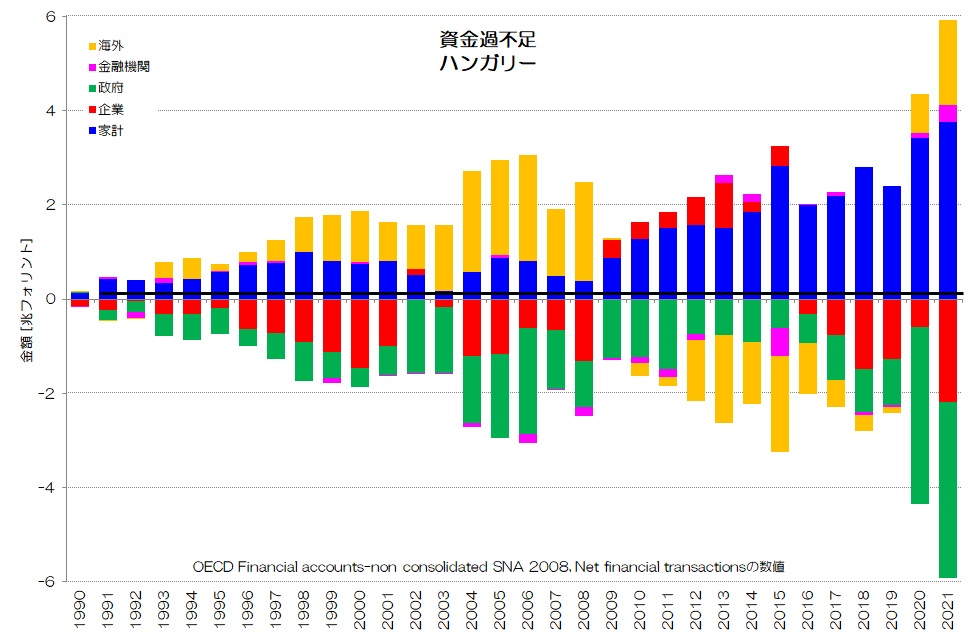

図2がハンガリーについての各経済主体ごとの純金融資産(左)と資金過不足(右)です。

ポーランドと傾向がかなり似ていますね。

ポーランドよりも極端にリーマンショック以降の海外の挙動が変化しています。

2010年~2019年で、海外が資金不足となり、ハンガリーへの投資を減らしているか、あるいはハンガリーからの投資が超過しているような挙動が見られます。

この期間、企業が黒字主体化しています。

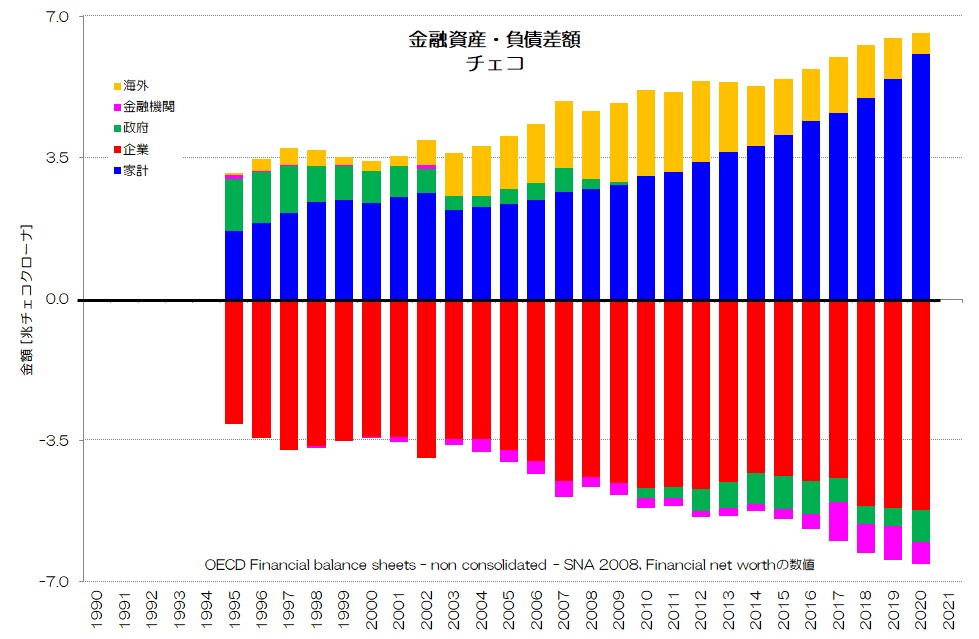

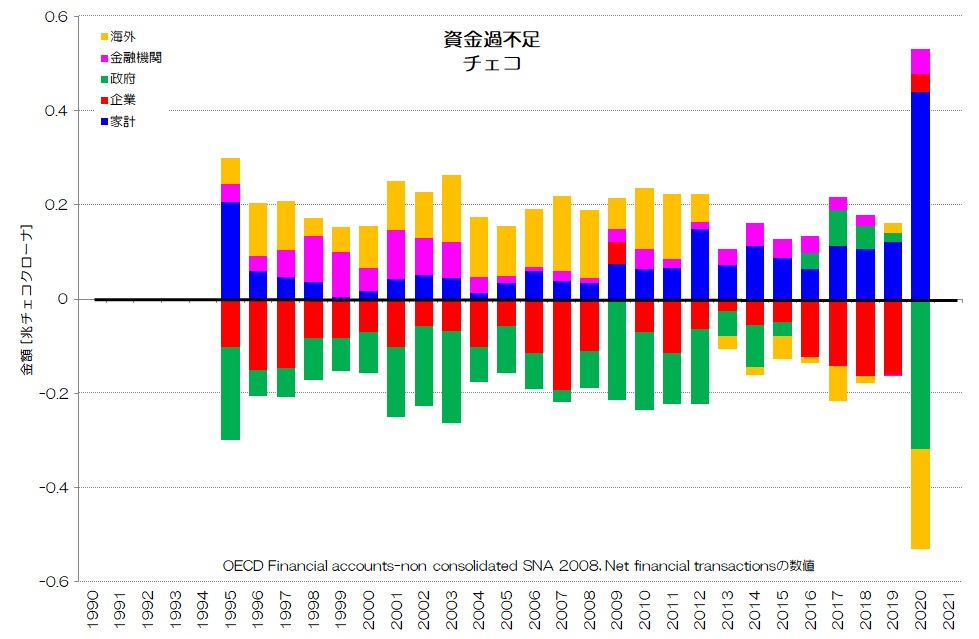

3. チェコの資金循環

続いて同じ東欧に区分されるチェコの資金循環を眺めてみましょう。

図3 純金融資産・資金過不足 チェコ

(OECD統計データ より)

図3がチェコのデータです。

純金融資産のグラフを見ると、2003年に家計の純金融資産と企業の純金融負債が目減りする変化があります。

家計の純金融資産は、その後増加が続いています。

政府が純金融資産プラスの状態から目減りしていき、マイナスへと変化しています。

海外の純金融資産が増えていき、近年やや縮小している状況ですね。

企業は2009年ころから純金融負債が停滞気味で、その代わりに政府の純金融負債が増えています。

資金過不足を見ると、基本的に企業と政府が赤字主体、家計と海外が黒字主体です。

海外は2013年から赤字主体化しています。

純金融資産の傾向と合致していて、傾向を掴みやすい推移です。

ポーランドやハンガリーと共通しているところも多いですね。

東欧は、特に海外からの投資が大きな影響を与えている経済と言えそうです。

近年その海外の存在感がやや薄れつつある変化があるようです。

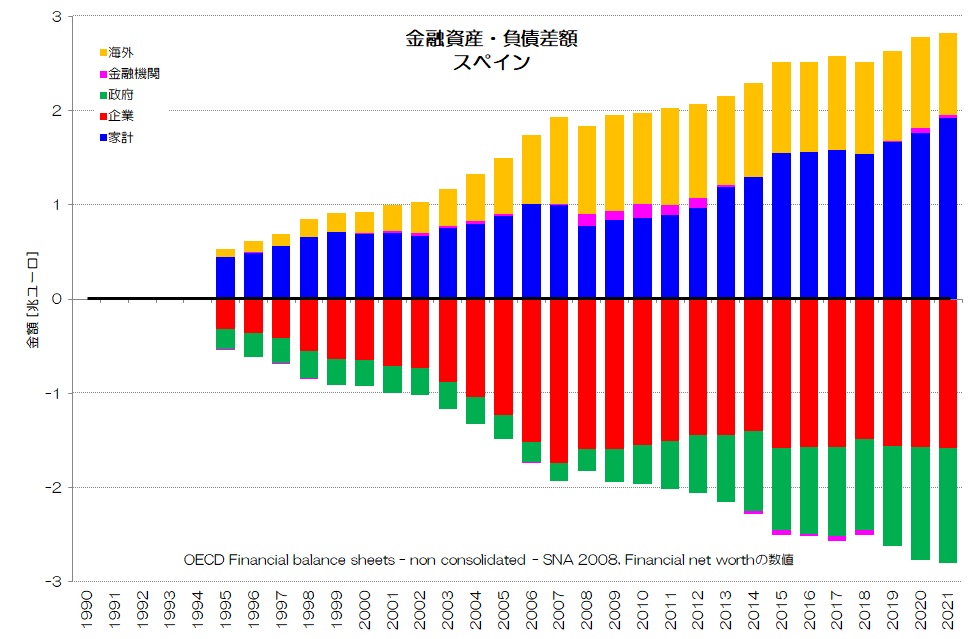

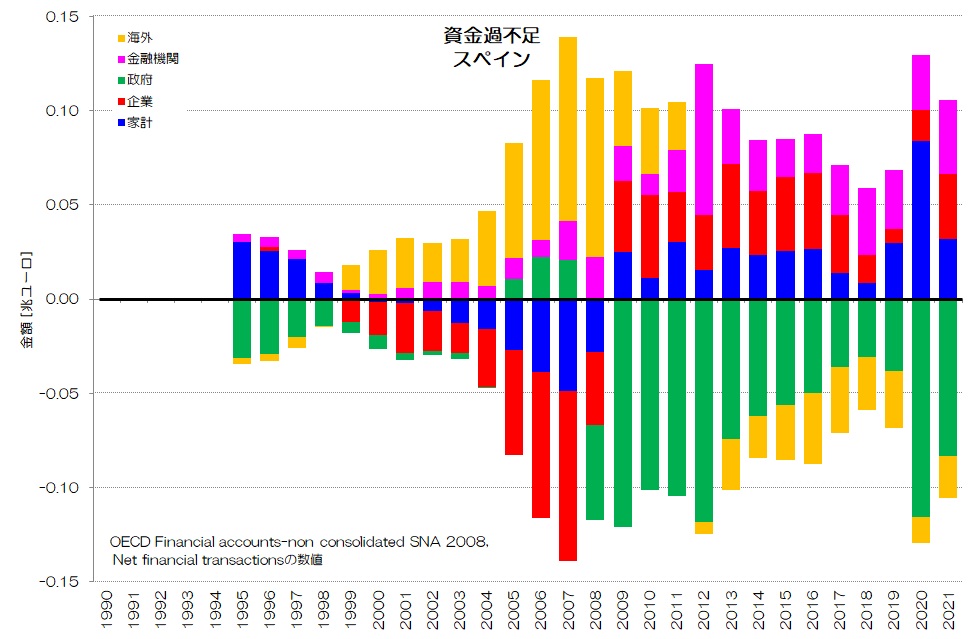

4. スペインの資金循環

続いて経済が変調しがちな南欧諸国について眺めていきましょう。

まずは、スペインの資金循環からです。

図4 純金融資産・資金過不足 スペイン

(OECD統計データ より)

図4がスペインのデータです。

前述の東欧諸国とも似て海外の存在感が大きいですが、企業の傾向がやや異なるようです。

純金融資産のグラフを見ると、両国とも2008~2009年あたりから企業の純金融負債が目減りしています。

家計の純金融資産も目減りしたり停滞していますね。

政府の純金融負債が増えていて、存在感もかなり大きいことがわかります。

海外の純金融資産の存在感も大きいですが、近年は停滞気味です。

資金過不足を見ると、2010年ころまでは海外が大きくプラス側で海外からの投資が多かった事を窺わせます。

その後は海外は赤字主体化します。

政府は基本的に赤字主体ですが、リーマンショックを機に大きく赤字水準を増やしていますね。

その反面、企業が黒字主体化しています。

特に、リーマンショック以降企業が大きく黒字主体となり、その分純金融負債も目減りしています。

このあたりの変化は、日本の1997年以降と非常によく似ていますね。

金融機関が大きく黒字主体であることも特徴的です。

5. ポルトガルの資金循環

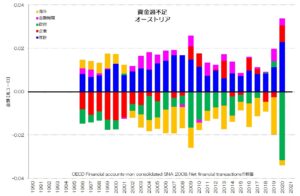

次に南欧諸国のうち、ポルトガルの資金循環です。

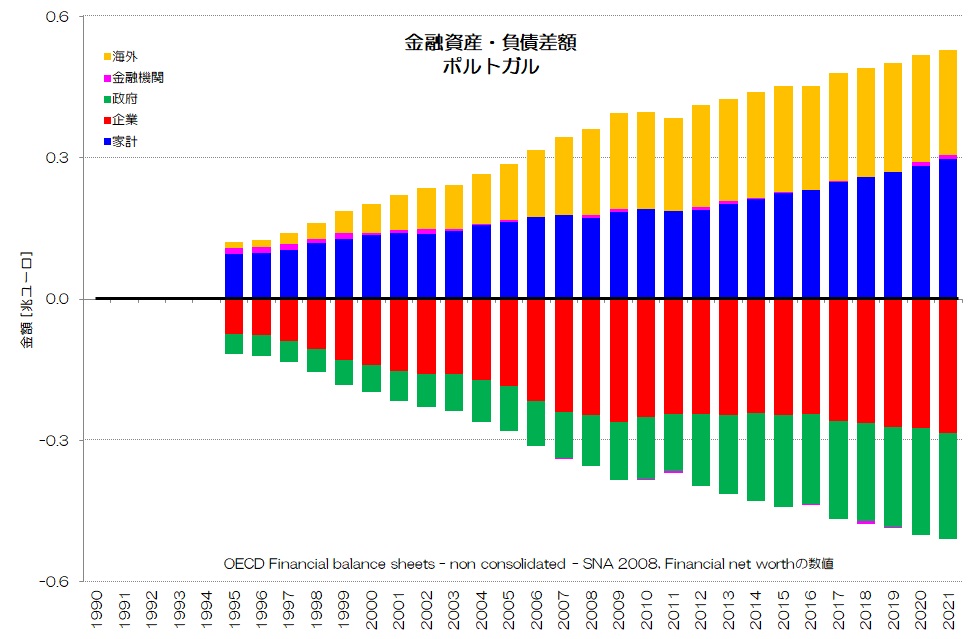

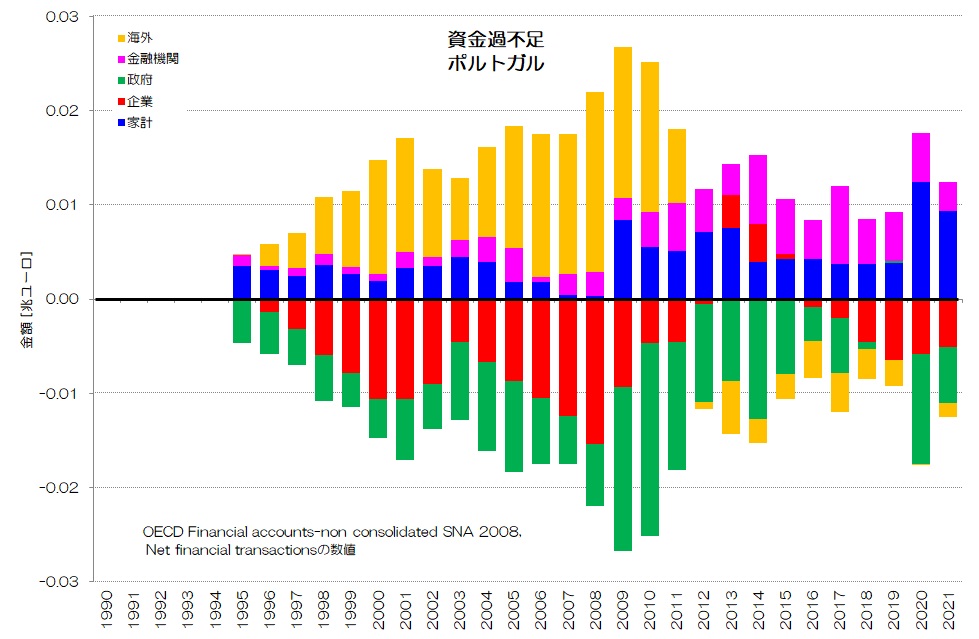

図5 純金融資産・資金過不足 ポルトガル

(OECD統計データ より)

図5がポルトガルのデータです。

スペインとも傾向が似ていますね。

やはり純金融資産で海外の存在感が大きく、政府の純金融負債が大きいという特徴です。

リーマンショック以降で海外が赤字主体化しているのも共通しています。

スペインと異なるのは、企業の黒字主体化している期間が2012~2015年と短く、2016年以降は再び赤字主体化している点です。

6. ギリシャの資金循環

最後に変調著しいギリシャの資金循環を見てみましょう。

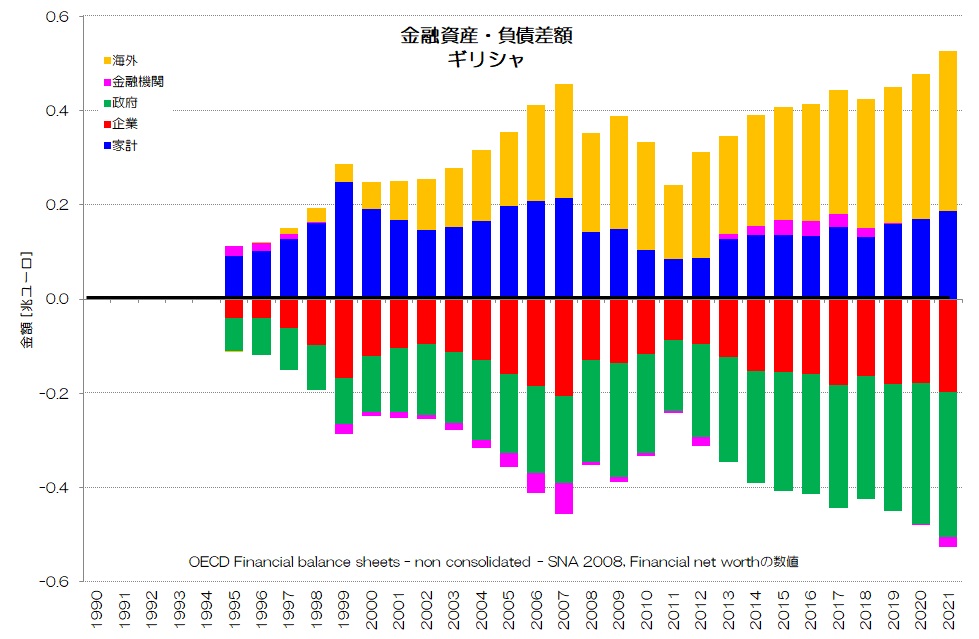

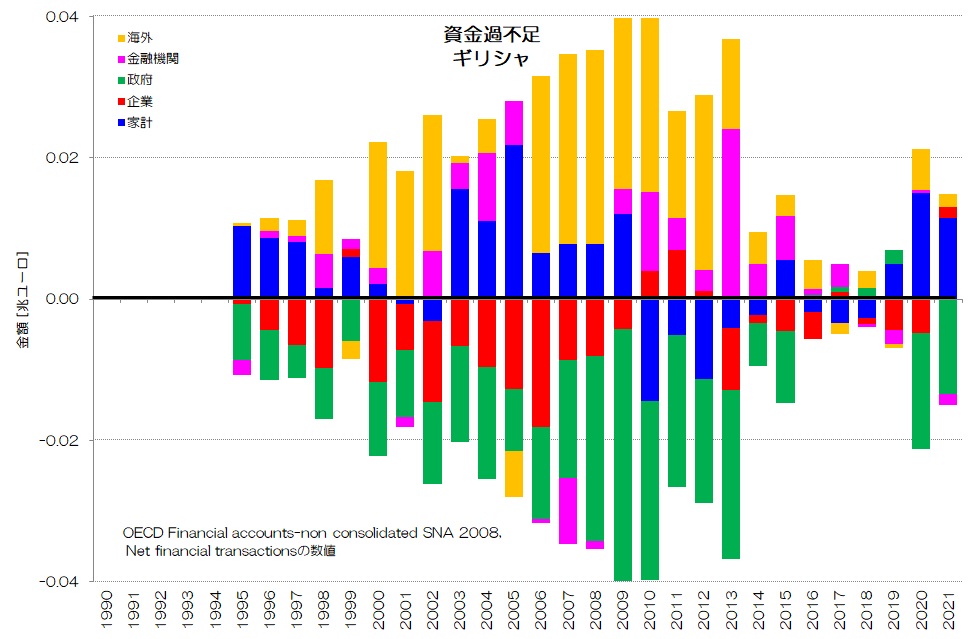

図6 純金融資産・資金過不足 ギリシャ

(OECD統計データ より)

図6がギリシャのデータです。

とても不安定な状況がよくわかりますね。

純金融資産のグラフを見ると、家計の純金融資産がアップダウンしています。

企業の純金融負債も家計の傾向を鏡写しにしたような推移です。

海外の純金融資産が家計の純金融資産より多く、政府の純金融負債が企業の純金融負債より多いですね。

詳細を見ないと何とも言えませんが、海外から企業への対外投資というよりも、政府の債務証券(国債)等が多い事が窺えます。

資金過不足を見ると、政府が大きく赤字主体、海外が大きく黒字主体です。

ただし、2014年以降急激に縮小している様子が確認できます。

ギリシャ危機と騒がれ始めたのは2009年頃のことですね。

この時期は政府の赤字水準がかなり大きかったようです。

このあたりの事情はいずれ深堀りしてみたいと思います。

7. 東欧・南欧諸国の資金循環の特徴

今回は東欧諸国、南欧諸国の純金融資産や資金過不足をご紹介しました。

いずれの国も海外の純金融資産の存在感が大きく、海外からの投資が大きな役割を果たしていそうですね。

そして、程度の差はありますが、近年は海外が黒字主体から赤字主体化しているのも共通しています。(ギリシャ以外)

東欧諸国は企業の純金融負債が増えているのに対して、南欧諸国は停滞したり目減りしたりしています。

近年では海外との関わり方が少しずつ変化している様子が窺えます。

皆さんはどのように考えますか?

本ブログは、にほんブログ村と人気ブログランキングにエントリーしております。

ランキング上位になりますと、さらなるアクセスアップに繋がります。

本ブログの趣旨にご賛同いただき、応援いただける場合は是非下記バナーをクリックいただき、ランキング向上にご支援いただけると大変うれしいです。

にほんブログ村 ランキング

人気ブログランキング

<ブログご利用の注意点>

・本ブログに用いられる統計データは政府やOECDなどの公的機関の公表しているデータを基にしています。

・統計データの整理には細心の注意を払っていますが、不整合やデータ違いなどの不具合が含まれる可能性がございます。

・万一データ不具合等お気づきになられましたら、「お問合せフォーム」などでご指摘賜れれば幸いです。

・データに疑問点などがございましたら、元データ等をご確認いただきますようお願いいたします。

・引用いただく場合には、統計データの正誤やグラフに関するトラブル等には責任を負えませんので予めご承知おきください。

“255 東・南欧の資金循環 - 純金融資産と資金過不足” に対して2件のコメントがあります。

コメントは受け付けていません。