058 国民の税負担は大きいのか? - 社会保障と国民負担率

国税だけでなく、地方税や社会保障負担も含めた国民の負担率について、統計データを整理してみます。

1. 国民負担率とは

前回は、国税の税収推移を見ることで、所得税、法人税が低下・停滞する一方で、消費税が増大してきた経緯を取り上げました。

税率の引き下げも相まって法人税、所得税が減った分、消費税が増えて一定範囲の国税が維持されてきた状況を確認しました。

消費税は税の公平性や直間比率の是正という理由もあるようです。

私たちが納める税金とは、国税だけでしょうか。

住民税や、社会保険料などはどうなのでしょうか。

日本の税金システムは、①国税、②地方税、③社会保障負担と区分するそうです。

前回取り上げたのは①の国税ですね。

地方税は、個人や企業の住民税、自動車税、固定資産税などが含まれます。

社会保障負担は、社会保険等の社会保障に関わる負担です。

これらは中央政府、地方政府、社会保障基金など徴税機関も別れており、複雑化しています。

海外ではよりシンプルな租税システムのようです。

これらの税金の総額を、国民所得との割合として示したのが国民負担率と呼ばれます。

国民所得は、労働者の給与所得や企業の利益を含めた国民全体の所得の合計値で、日本の場合GDPの約7~8割に相当します。

今回はこの国民負担率に着目してみましょう。

2. 日本の国民負担率

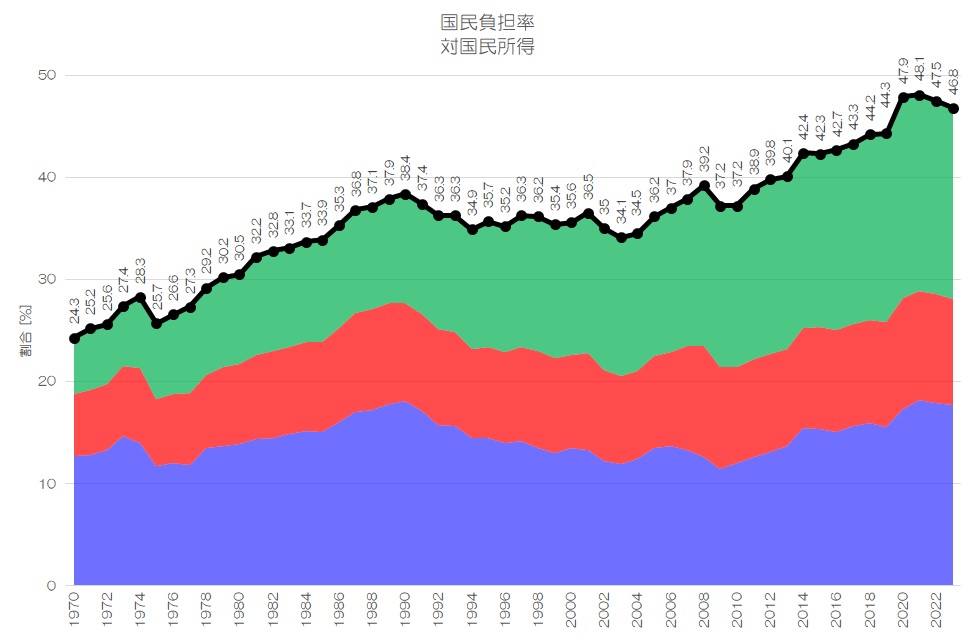

まずは国民負担率(対国民所得比)の推移を見てみましょう。

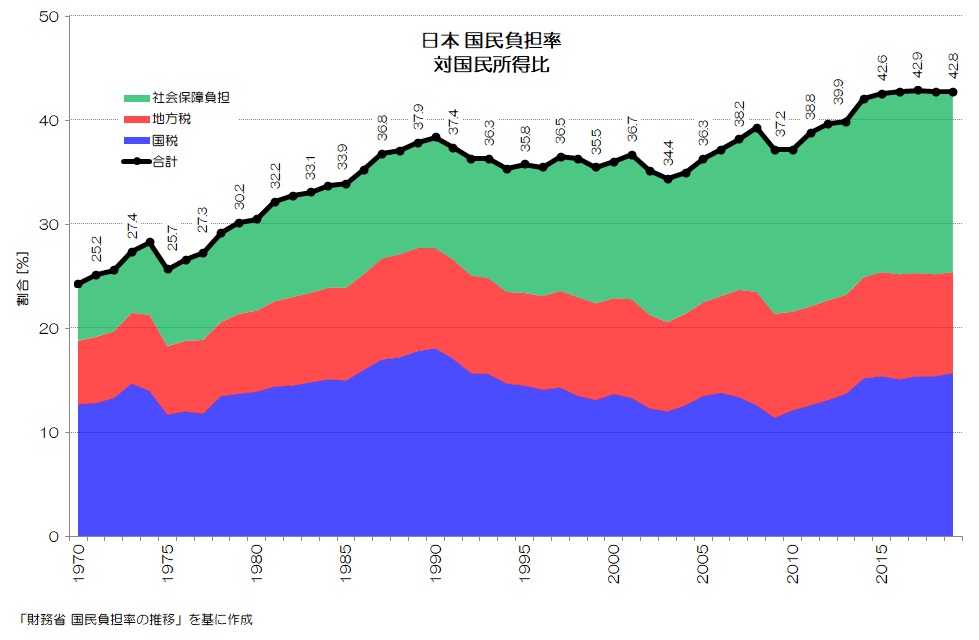

図1 国民負担率 対国民所得比 積上

(財務省データより)

図1に国民負担率を示します。

国民所得との比率となります。

前回の消費税は青の国税(と地方消費税という形で一部地方税)に含まれます。

1970年には合計で25%弱だったのですが、直近の2019年では42.8%と増大しています。

私たち(企業も含め)は所得の4割以上を税金や社会保障として納めているわけですね。

GDPに対しては約32%に相当します。

3. 項目別の国民負担率

次に国民負担率の各項目の推移を見てみましょう。

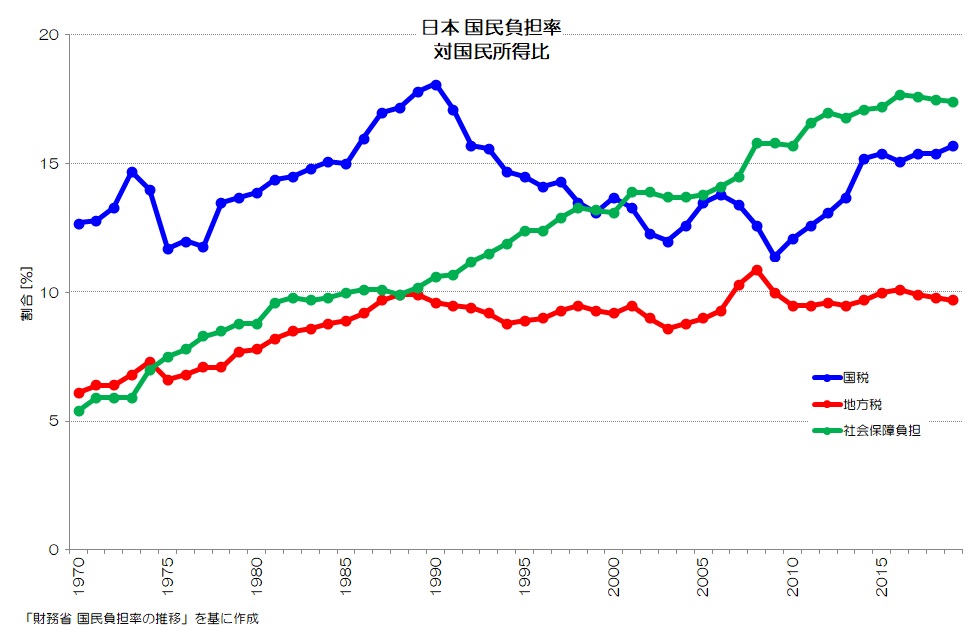

図2 国民負担率 対国民所得比 項目別

(財務省データより)

図2に項目別の国民負担率のグラフを示します。

前回ご紹介した通り、国税は1990年頃をピークに停滞しています。

地方税は6%程度から10%程度に若干増加がみられますね。

大きく右肩上がりなのが社会保障負担です。

1970年には5.4%だったのですが、直近の2019年では17.4%と3倍以上に増大しています。

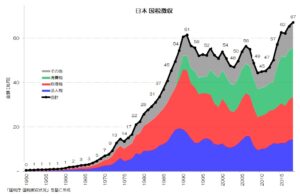

4. 実額で見る日本の税収

国民負担率は、国民所得に対する割合です。

これだけだと実感がわきにくいと思いますので、国民負担率に国民所得をかけて金額に直したグラフも見てみましょう。

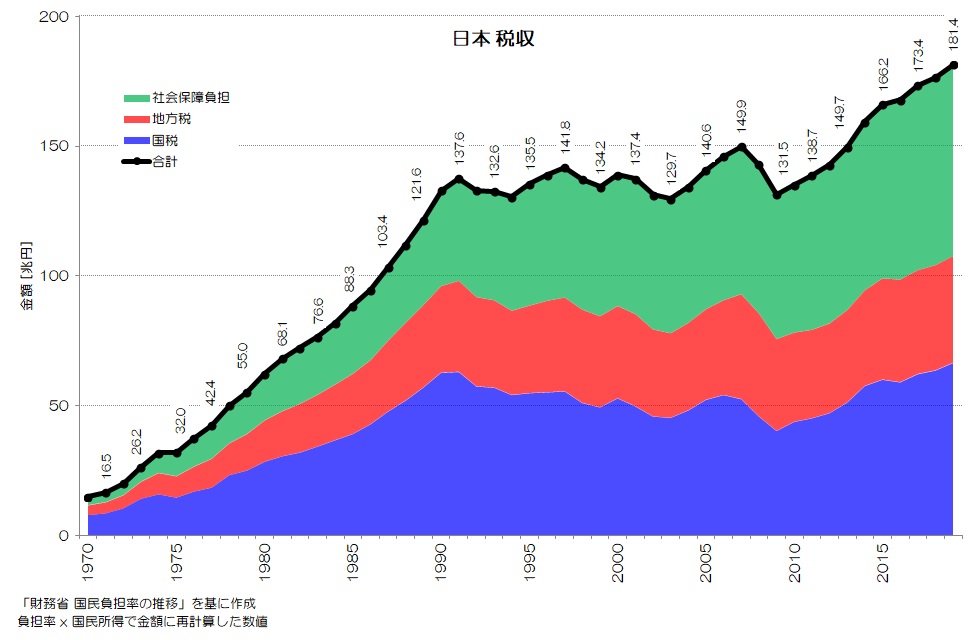

図3 日本 税収

(財務省 国民負担率の推移 より)

図3が日本の税収を金額で表現したグラフです。

1990年から多少のアップダウンがありながらも停滞が続いていましたが、2010年頃から上昇傾向となっていて、近年では180兆円を超える水準に達しているようです。

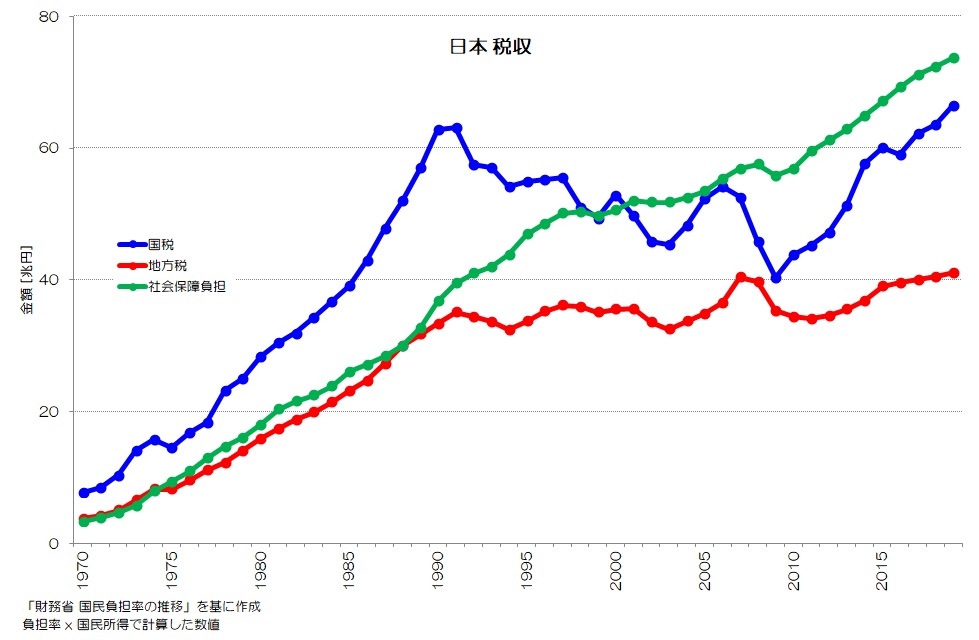

図4 税収 項目別

(財務省 国民負担率の推移より)

図4は、国税、地方税、社会保障負担の金額を算出したグラフです。

直近の2019年では、国税66.6兆円、地方税41.1兆円、社会保障負担73.8兆円となっています。

国税の税収が66.6兆円に対して、社会保障負担の方が上回っているわけですね。

1989年に消費税が導入されたわけですが、消費税収が現在22兆円であるのに対して、社会保障負担の増大が極めて大きいことがわかると思います。

1989年の社会保障負担は32.7兆円ですから、この時から40兆円以上も増えています。

消費税の2倍近くも社会保障負担が増えているわけですね。

国税、地方税、社会保障負担をすべて合わせると、直近の2019年には181.4兆円になります。

私たち労働者も給料明細の項目で、いつの間にか所得税や住民税と比べて社会保険料が増えている事に気づいた方もいらっしゃるのではないでしょうか。

社会保険料は労働者を雇用している企業でも折半して負担していますから、企業側の負担も増えているわけですね。

個人で言えば可処分所得が減り、企業でも利益が減ります。

その反面、医療や保育、介護などの場面でメリットも享受している面もあります。

社会保障は高齢者だけが受け取るわけではありません、子育て世帯や貧困層への支援などにも使われているはずです。

負担ばかりでなく、給付もある事は認識しておいた方が良いと思います。

つまり、再分配の仕組みの一つという事になるわけですが、日本はこの再分配の機能が相対的に弱いという事がしてきされているようです。

可処分所得や、貧困率、所得格差など再分配に関する統計も今後ご紹介していく予定です。

5. 税負担の国際比較

日本はこのように税負担が増えているわけですが、他国と比べるとどのような水準なのでしょうか?

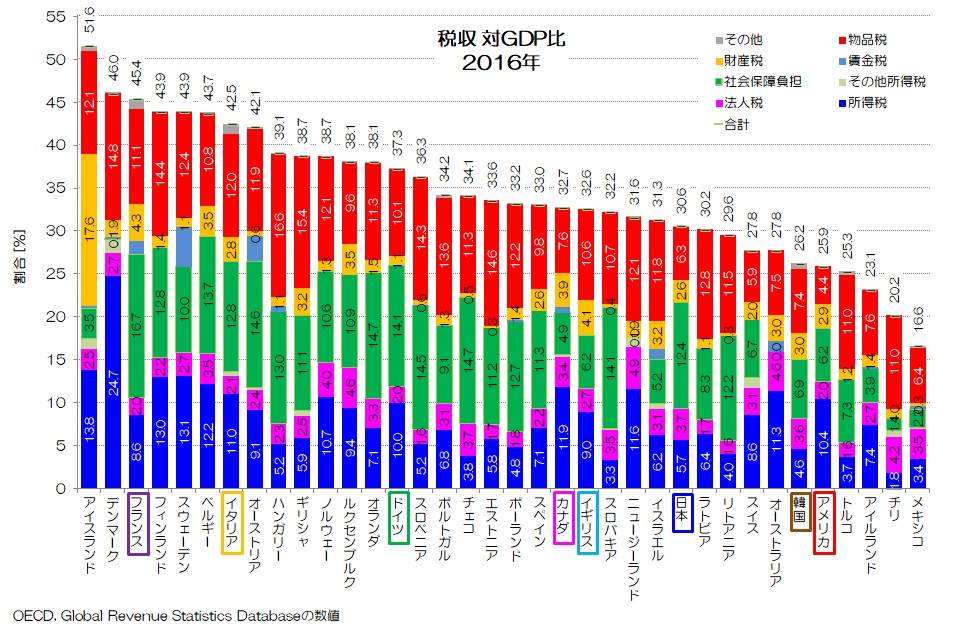

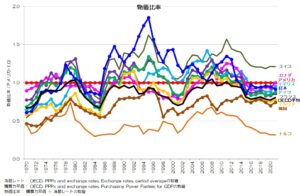

図4 税収 OECD 2016年

(OECD統計データ より)

図4はOECD各国の税収(対GDP比)について、合計値が大きい順に並べたグラフです。

上述の対国民所得比とは分母が異なるのでご注意ください。

日本は合計値で見れば、先進国の中で税負担が小さい方になります。(2016年時点)

6. 日本の税負担の特徴

今回は、国税だけでなく、地方税や社会保障負担まで含めた国民の税負担についてご紹介しました。

北欧などの高福祉国家では当然税率も高いですが、1人あたりGDPや平均給与も高い水準で成長しています。

国民が相応の負担をしながら福祉を受けつつも、経済成長できている事になります。

参考記事: 日本の税収は多いのか?

参考記事: 実質成長・名目停滞の日本

日本は税負担が増える一方で、経済停滞が続いています。

ある程度今の生活に満足だけれでも、将来に不安を抱えている人が多いのも特徴ですね。

日本は現役世代の再分配後の所得格差が比較的大きく、貧困率が高いのも特徴です。

負担だけでなく給付側も含めた再分配がうまく機能しているかが重要ですね。

日本の場合は、負担は比較的少ないのに、経済的に困窮している人が多いという事が言えそうです。

「取るべきところから取り、配るべきところに配る」という再分配がうまく果たされていないのかもしれないですね。

皆さんはどのように考えますか?

参考:最新データ

(2023年8月追記)

財務省国民負担率の最新データです。

図5 国民負担率 対国民所得比

(財務省 国民負担率の推移より)

図5が2023年8月時点で公開されているデータです。

2018年以降も国民負担率は増加していて、2020年には48.1%に達しています。

本ブログは、にほんブログ村と人気ブログランキングにエントリーしております。

ランキング上位になりますと、さらなるアクセスアップに繋がります。

本ブログの趣旨にご賛同いただき、応援いただける場合は是非下記バナーをクリックいただき、ランキング向上にご支援いただけると大変うれしいです。

にほんブログ村 ランキング

人気ブログランキング

<ブログご利用の注意点>

・本ブログに用いられる統計データは政府やOECDなどの公的機関の公表しているデータを基にしています。

・統計データの整理には細心の注意を払っていますが、不整合やデータ違いなどの不具合が含まれる可能性がございます。

・万一データ不具合等お気づきになられましたら、「お問合せフォーム」などでご指摘賜れれば幸いです。

・データに疑問点などがございましたら、元データ等をご確認いただきますようお願いいたします。

・引用いただく場合には、統計データの正誤やグラフに関するトラブル等には責任を負えませんので予めご承知おきください。

“058 国民の税負担は大きいのか? - 社会保障と国民負担率” に対して4件のコメントがあります。

コメントは受け付けていません。