214 日本人は預金好き? - 家計の現金・預金の国際比較

日本の家計は金融資産を多く持っている事で知られますが、特に現金・預金は極端に多い水準と言われています。国際比較によってその水準を確認してみます。

目 次

1. 日本の家計の現金・預金

前回は、家計の負債について各国比較をしてみました。

他の先進国は大きく負債(主に住宅ローン)を増えているにも関わらず、日本は増えていません。

金融資産が増え、負債が停滞しているので、差し引きの純金融資産も増えています。

今回から、もう少し金融資産の中身についても見ていきましょう。

日本の意外な特徴が見えてくるかもしれません。

OECDの区分による金融資産は、以下の項目から構成されています。

日本語表記は日銀資金循環統計の項目名にある程度合わせています。

・現金・預金: Currency and Deposits

・株式等: Equity and investment fund share/units

・年金・保険: Insurance pension and standardized guarantees

・その他

今回はまず現金・預金にフォーカスしてみます。

日本人は現金・預金を好むといわれますが、果たしてそれはどの程度なのでしょうか?

まずは日本のデータから見てみましょう。

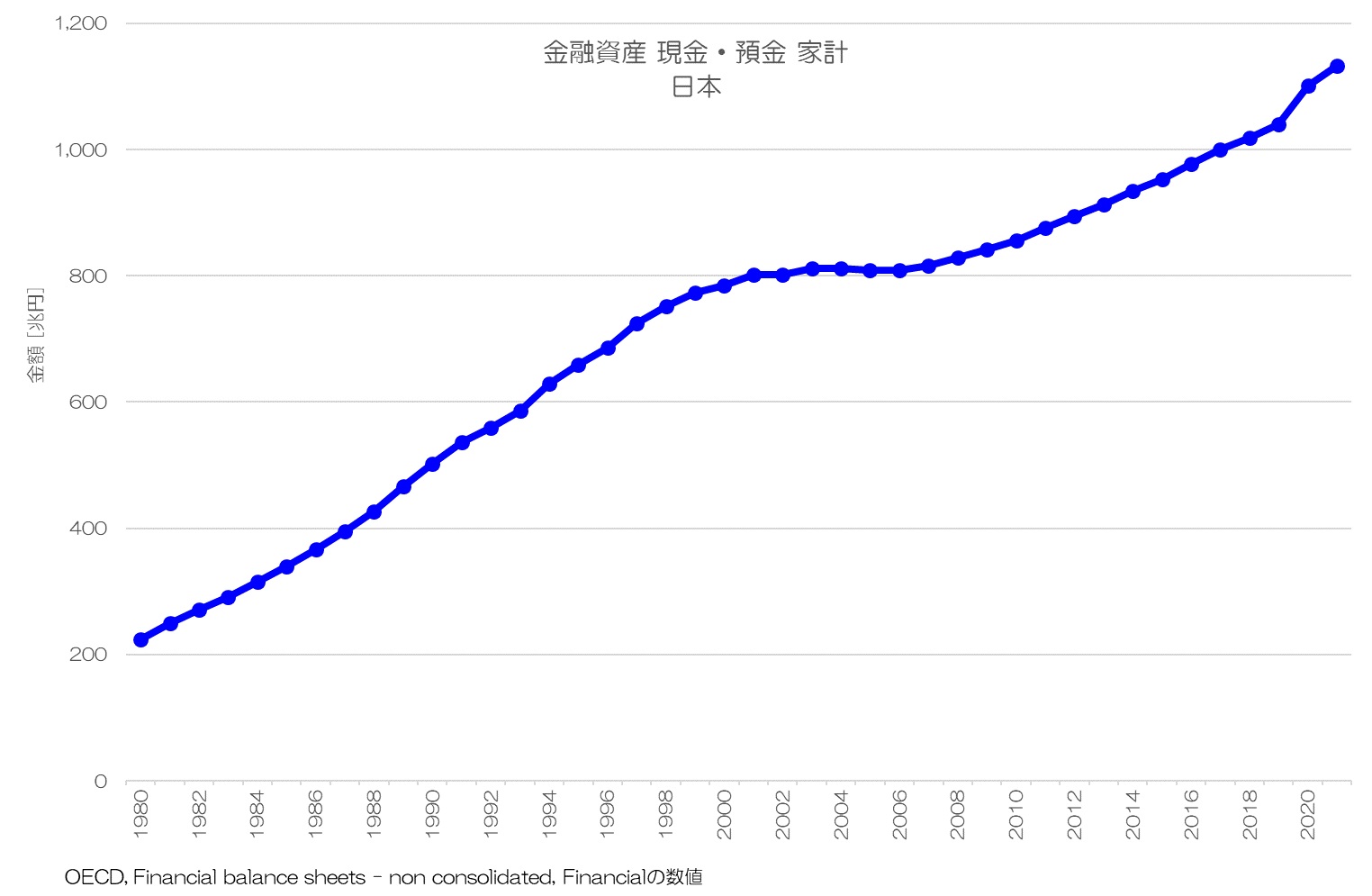

図1 金融資産 現金・預金 家計 日本

(OECD統計データより)

図1が日本の家計の金融資産のうち、現金・預金の推移です。

2000年頃まで直線的に増加し続け、800兆円あたりで数年停滞した後、更に増え続けています。

2021年には1,100兆円を超える水準です。

2. 家計の現金・預金の推移

続いて各国の家計の現金・預金についてドル換算値による国際比較をしてみましょう。

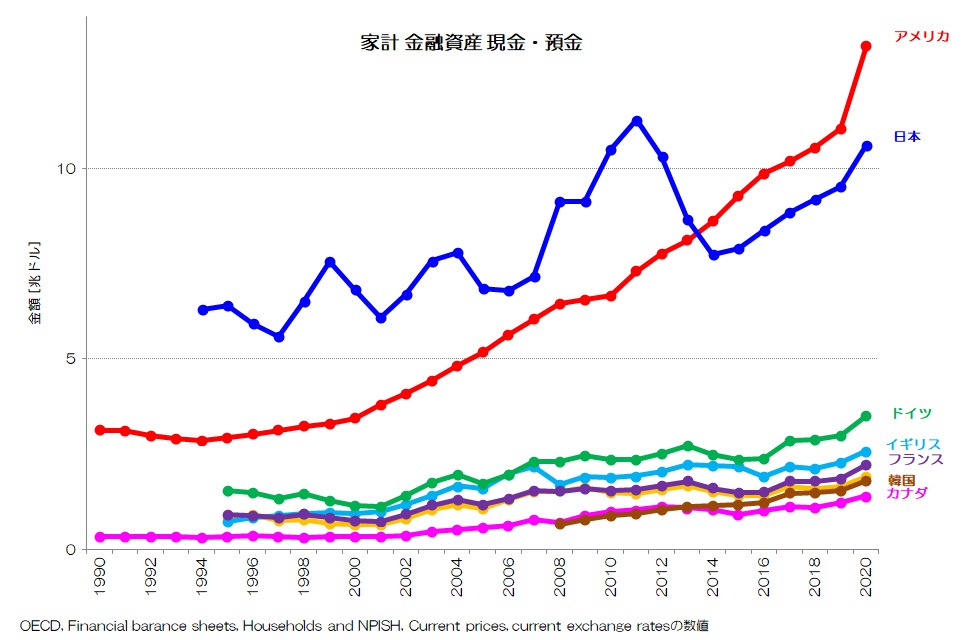

図2 家計 金融資産 現金・預金

(OECD統計データ より)

図2は、家計の金融資産のうち現金・預金のグラフです。

アメリカがやはり右肩上がりで増加していて存在感がありますが、日本の数値も極めて高い水準であることが特徴的です。

金融資産合計ではアメリカの足元にも及ばない水準でしたが、現金・預金では人口が3倍近くあるアメリカと相応の水準に達しています。

ただし、アメリカの増加具合に比べると、日本はアップダウンしながらも全体的な増え方は緩やかですね。

1990年代にはアメリカの2倍の水準(!)だったのに対して、直近ではアメリカの8割程度となります。

当時は人口が2倍以上のアメリカを上回る現金・預金を保有していた事になります。

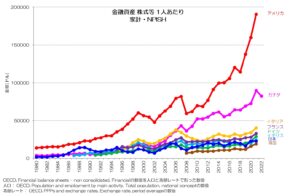

3. 家計の1人あたり現金・預金の推移

各国で抱える人口は異なりますので、より公正に比較するために人口1人あたりの水準についても見てみましょう。

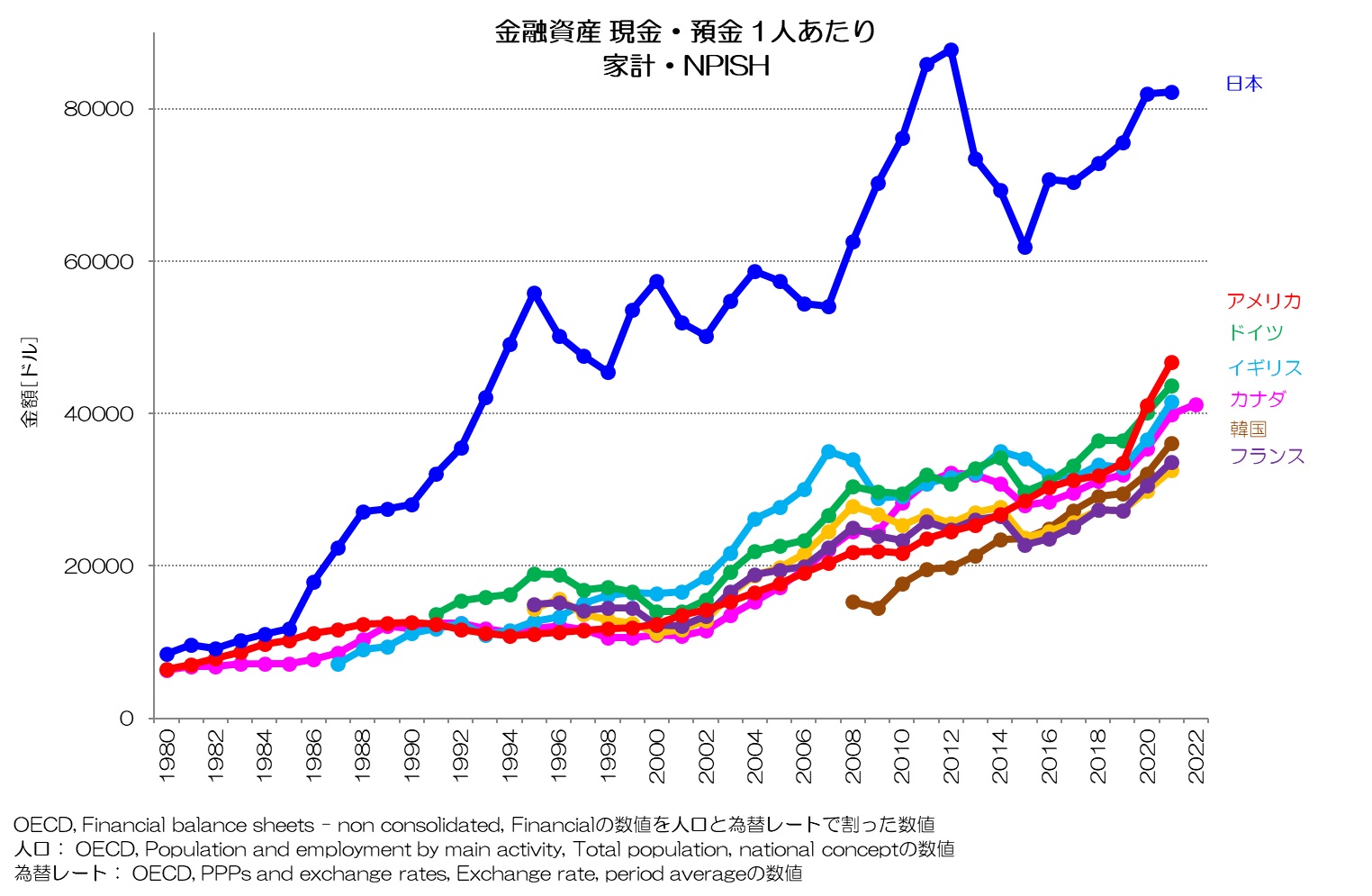

図3 家計 金融資産 現金・預金 1人あたり

(OECD統計データ より)

図3は家計の現金・預金を人口で割った1人あたりの数値をグラフ化したものです。

他の主要先進国と比較して、日本の圧倒的水準が目立ちますね。

直近では8万ドルくらいで、他の主要国の2倍程度の高水準です。

ちなみに、日本より上位の国はスイスとルクセンブルクです。

とはいえ、やはり1990年代の水準からして高すぎますね。

その後の増加量としてみた場合は、他国とそれほど遜色ないのではないでしょうか。

ここから推測できる事は、現在の高齢層が過去に積み上げた水準は大きいものの、その後の世代ではそれほど大きく増えていないという事ですね。

他の主要国が30,000~50,000ドルのあたりで集中しているのが特徴的です。

特に金融資産全体では少なめのドイツが、現金・預金ではアメリカやイギリスよりも多いというのも興味深いです。

4. 家計の1人あたり現金・預金の国際比較:1997年

それでは、特徴的な年でもう少し数値的な比較をしてみましょう。

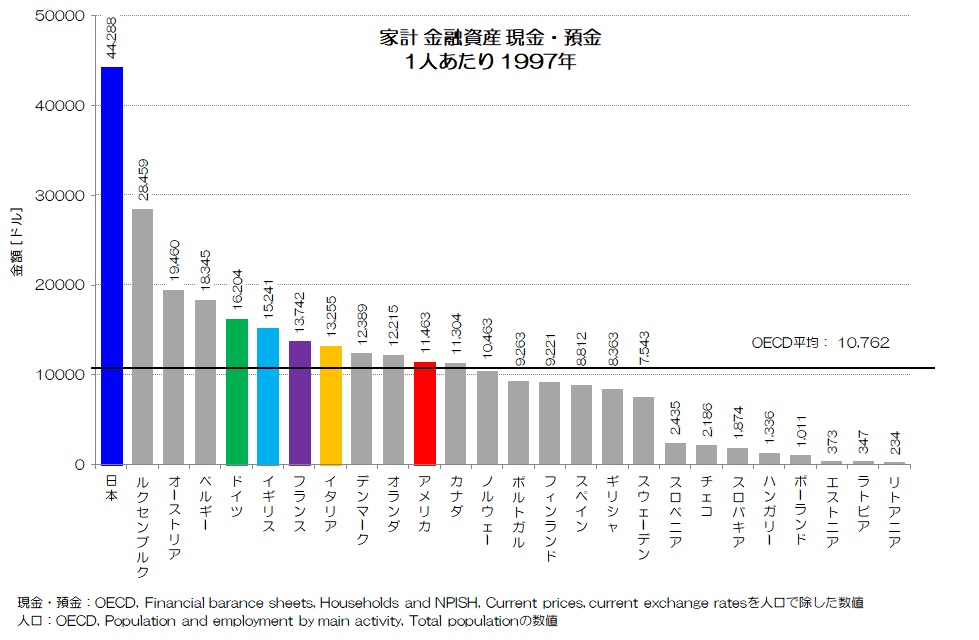

図4 家計 金融資産 現金・預金 1人あたり 1997年

(OECD統計データ より)

図4が1997年の水準を高い順に並べたグラフです。

家計 金融資産 現金・預金 1人あたり

単位:ドル 1997年 26か国中

1位 44,288 日本

5位 16,204 ドイツ

6位 15,241 イギリス

7位 13,742 フランス

8位 13,255 イタリア

11位 11,463 アメリカ

12位 11,304 カナダ

平均 10,762

当時日本は平均値の4倍以上の高水準だった事になります。

ドイツの3倍近く、アメリカの4倍ほども日本の家計が現金・預金を持っていた事は驚きですね。

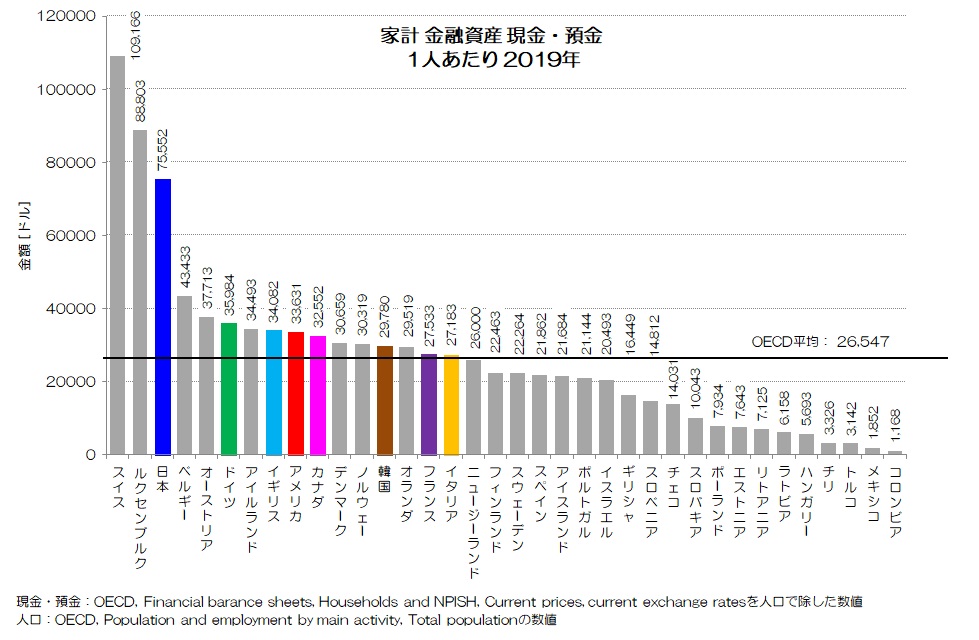

5. 家計の1人あたり現金・預金の国際比較:2019年

続いて2019年の国際比較です。

図5 家計 金融資産 現金・預金 1人あたり 2019年

(OECD統計データ より)

図5が2019年のグラフです。

日本はスイスやルクセンブルクに抜かれていますが、依然として圧倒的に高い水準をキープしていますね。

他国も軒並み水準が上がってきています。

家計 金融資産 現金・預金 1人あたり

単位:ドル 2019年 36か国中

1位 109,166 スイス

3位 75,552 日本

6位 35,984 ドイツ

8位 34,082 イギリス

9位 33,631 アメリカ

10位 32,552 カナダ

13位 29,780 韓国

15位 27,533 フランス

16位 27,183 イタリア

平均 26,547

日本は平均の約3倍、ドイツやアメリカの2倍以上です。

1997年と比較すると圧倒感は薄れていますが、非常に高水準です。

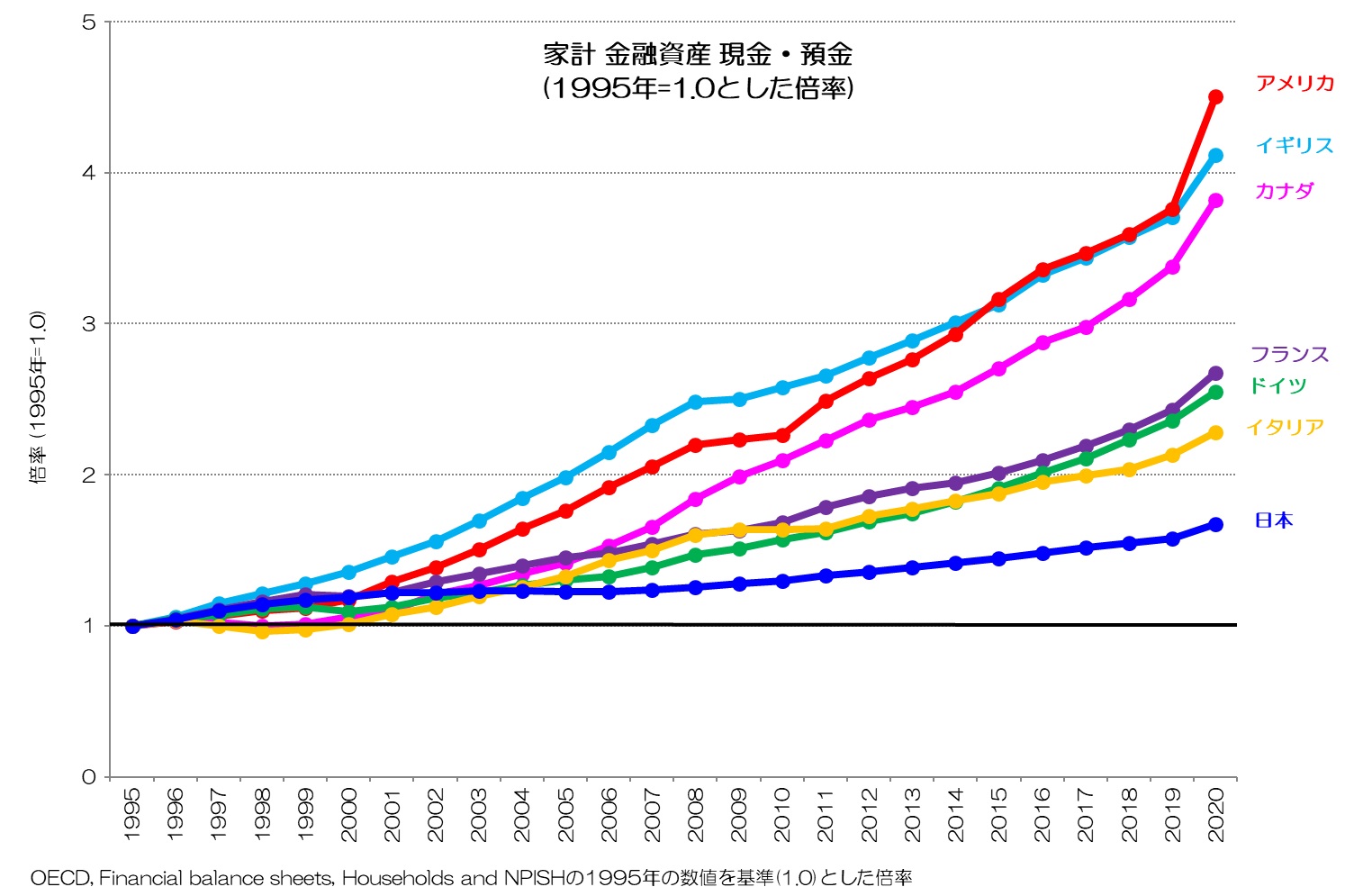

6. 家計の現金・預金の成長度合

続いて、1990年代からの成長度合でも各国の状況を比較してみましょう。

図6 家計 金融資産 現金・預金

(OECD統計データ より)

図6は、1995年を基準とした場合の、家計の現金・預金(自国通貨ベース)の倍率のグラフです。

日本は1990年代の水準が高かったこともあり、成長率は低いですね。

ただし、この期間労働者の所得は低下しむしろマイナス成長だった事を考えると、当時の1.7倍にも増えている事は少し驚きの事実なのではないでしょうか。

他国はより高い成長率で増えている事も確認できます。

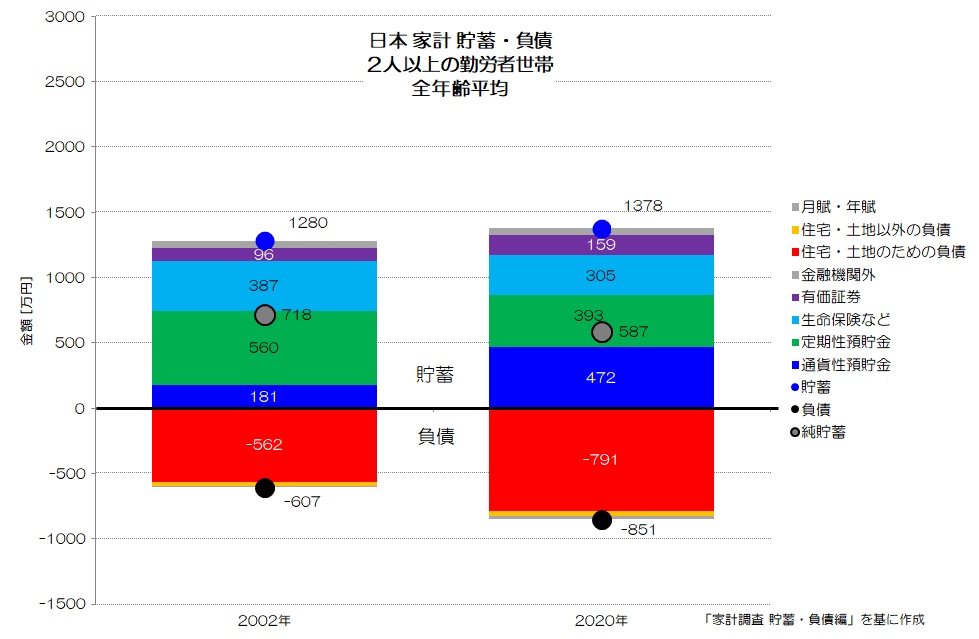

7. 家計の現金・預金の特徴

日本経済は停滞が続いているにも関わらず、日本の家計は何故こんなにもお金を貯めこんでいるのでしょうか?

図7 日本 家計 貯蓄・負債 2人以上の勤労者世帯 全年齢平均

(家計調査 貯蓄・負債編 より)

図7は、2人以上の勤労者世帯の貯蓄と負債の変化を比較したものです。

左が2002年、右が2020年です。

勤労世帯においては、貯蓄の総額は微増していますがそこまで大きく変わりません。

一方で、特に若年世代で持家率が大きく増加したこともあり、負債が増えています。

勤労者世帯は世帯主の収入も減り、生活を切り詰めている傾向が見えます。

参考記事: 持家増で純貯蓄の減る家計

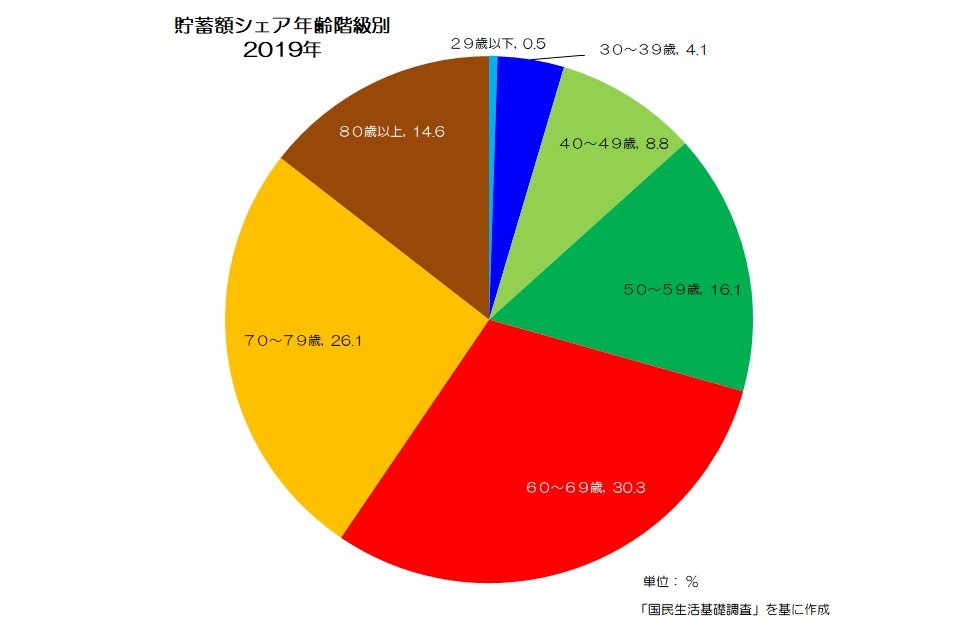

図8 貯蓄額 シェア 年齢階級別 2019年

(国民生活基礎調査 より)

図8は世帯主の年齢階級別の、貯蓄額のシェアです。

2019年の時点で、70%以上もの貯蓄を60歳以上の高齢層が持っている状況です。

残り30%弱を60歳未満の世代で分け合っているわけですね。

つまり、日本の家計は圧倒的に多い現金・預金を持っているわけですが、そのほとんどは現在の高齢世代が過去に稼いで貯めた分だという事になります。

これらの多くは、確かに相続によってその次の世代に受け継がれていくのかもしれません。

しかしよく考えれば、平均寿命が80歳を超える日本ですから、相続も高齢者(例えば80~90歳)から、高齢者(多くが60歳以上)へと相続されるだけのケースが多いはずですね。

この場合、結局現役世代には回ってこず、高齢者間で引き継がれていくだけの滞ったお金になってしまいます。

一見豊かに見える家計も、内訳をみると世代間ギャップがこんなにもあるというのは驚きではないでしょうか。

現役世代は世帯主の収入が減り、社会保険料など非消費支出が増える中、共働きが増えて家計収入自体は増加傾向です。

世帯主の収入増と安定した就業という前提が崩れつつある中で、必要以上に節約志向になっている傾向も見てとれます。

これほど多くのお金を高齢層が持っているわけですから、これを積極的に消費に回してもらえるような魅力的なモノやサービスがあればもっと国内経済も活性化していきそうですね。

「老後2000万円必要」という言葉が話題になりましたが、老後の生活に対して必要以上に恐怖心を煽られ、国民全体が節約ばかりを考えるようになり、かえって経済を滞らせしまっている面もあるように思います。

日本は現在の高齢者が過去に稼いだお金が多いというというだけのようです。

現役世代が稼ぎを増やして、安心してより豊かに生活していけるようにしていく事が重要となりますね。

企業経営者が事業の付加価値を向上し、消費者でもある労働者の所得も上げていくという、「あたりまえだけど難しい事」に向き合っていく必要性を感じます。

皆さんはどのように考えますか?

参考:家計の金融資産増の裏で増えたもの

経済主体別に見ると、誰かの金融資産が増えるのと、誰かの負債が増えるのは表裏一体です。

日本では、バブル期間を含めた1997年までの間に極端に家計の金融資産(特に現金・預金)が増加しました。

その間に増えたのは企業の負債(主に借入)です。

1997年~2004年頃に企業は負債(借入)を減らすような挙動に変化します。

その間にも家計の金融資産は増え続けていますので、企業が負債を減らす分と、家計が金融資産を増やす分を、政府と海外が負債を増やして補ってきたことになります。

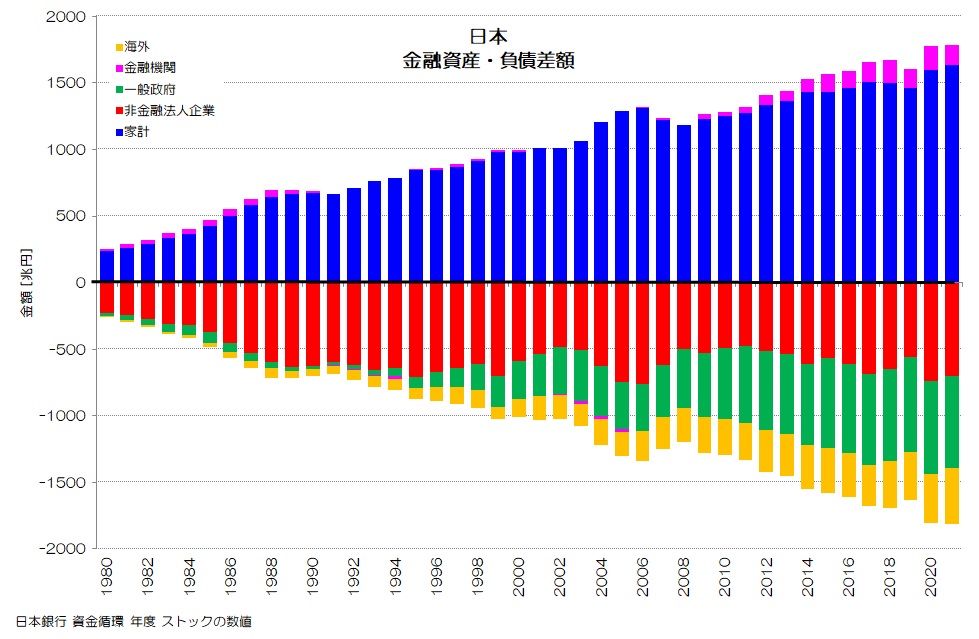

図9 金融資産・負債差額 日本

(日本銀行 資金循環より)

図9は日本の経済主体ごとの金融資産・負債差額(純金融資産)です。

バブル期は家計(青)の純金融遺産が増えるのと、企業(赤)の純金融負債が増えるのが対称的です。

1990年代後半から企業の純金融負債が目減りし始め、特に政府の純金融負債が増え始めます。

政府の国債残高が多い事が報道されがちですが、そもそも政府の負債が他国よりも増えたのは1998~2004年のバブル・バブル崩壊の帳尻合わせとも考えられると思います。

家計の金融資産(特に現金・預金)を、企業に代わり政府が負債(主に国債)として肩代わりしているような状況とも言えますね。

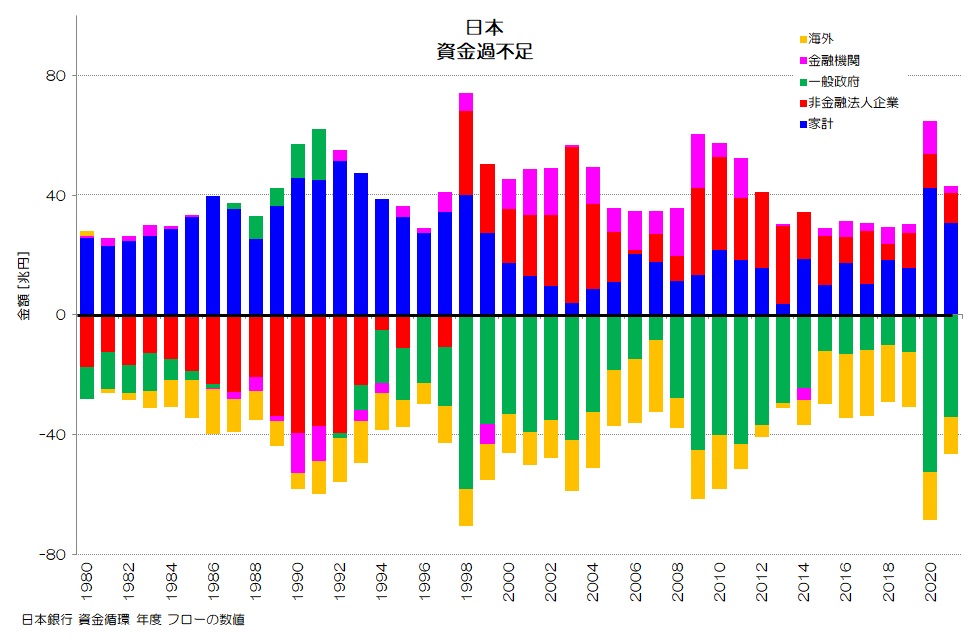

図10 資金過不足 日本

(日本銀行 資金循環より)

図10が経済主体ごとの資金過不足(フロー)です。

それぞれの年で、貯蓄超過(黒字主体)となったか、投資超過(赤字主体)となったかがわかります。

家計は常にプラスですが、1990年代後半からプラス幅がかなり縮小されます。

一方で企業は、マイナス(赤字主体)だったのが、1998年以降は常にプラス(黒字主体)に転じます。

その分、政府が赤字主体となっている事がわかります。

企業がプラスになった分だけ、余計に政府がマイナスになっているようにも見えます。

本ブログは、にほんブログ村と人気ブログランキングにエントリーしております。

ランキング上位になりますと、さらなるアクセスアップに繋がります。

本ブログの趣旨にご賛同いただき、応援いただける場合は是非下記バナーをクリックいただき、ランキング向上にご支援いただけると大変うれしいです。

にほんブログ村 ランキング

人気ブログランキング

<ブログご利用の注意点>

・本ブログに用いられる統計データは政府やOECDなどの公的機関の公表しているデータを基にしています。

・統計データの整理には細心の注意を払っていますが、不整合やデータ違いなどの不具合が含まれる可能性がございます。

・万一データ不具合等お気づきになられましたら、「お問合せフォーム」などでご指摘賜れれば幸いです。

・データに疑問点などがございましたら、元データ等をご確認いただきますようお願いいたします。

・引用いただく場合には、統計データの正誤やグラフに関するトラブル等には責任を負えませんので予めご承知おきください。

“214 日本人は預金好き? - 家計の現金・預金の国際比較” に対して7件のコメントがあります。

コメントは受け付けていません。