072 金融機関の役割って何? - 各主体の金融活動の記録

1. 金融機関とは?

前回は、日本銀行の資金循環統計の中で家計、企業(非金融法人企業)、金融機関、政府、海外の経済主体のうち、海外についての資産、負債及びその正味の金融資産・負債差額について取り上げました。

海外は日本からの対外証券投資と対外直接投資が増えており負債を増やし続けています。

日本国内から見れば、海外に対して投資する事で金融資産が増えて続けている状況ですね。

今回は残りの経済主体である金融機関について取り上げます。

金融資本主義とも言われるくらいですから、ある意味現在の経済活動の主役とでもいえるのでしょうが、その実態とはいったいどのようなモノでしょうか。

金融とはそもそも、「資金余剰者から資金不足者(資金需要のある主体)へ資金を融通する事」と定義されているようです。

その金融取引を行う主体が、金融機関というわけですね。

資金循環統計における金融機関には、下記の機関が含まれるようです。

中央銀行(日本銀行)

預金取扱機関(一般の銀行や郵便貯金など)

証券投資信託

保険・年金基金

その他金融仲介機関(ノンバンク、公的金融機関など)

非仲介型金融機関、公的専属金融機関

また、取引される金融資産は次のようなものがあります。

表1 金融資産・負債の分類

(参考サイト:内閣府 2008SNA に対応した我が国 国民経済計算について)

| 貨幣用金・SDR Monetary gold and SDRs | 貨幣用金、特別引出権(SDR)が含まれ、貨幣用金は通貨当局が所有権を持つ外貨準備として保有する金 |

| 現金・預金 Currency and deposits | 現金は、中央銀行または政府によって発行または認定される紙幣や硬貨 預金には、流動性預金、定期性預金、譲渡性預金、外貨預金の他、日銀預け金、政府預金が含まれる |

| 貸出・借入 Loans | 金銭消費貸借契約や割賦販売契約等によって生じた金銭債権 日銀貸出金、コール・手形、民間金融機関貸出、公的金融機関貸出、非金融部門貸出金、割賦債権・債務、現先・債権貸借取引が含まれる |

| 債務証券 Debt securities | 発行主体に償還義務のある証券形態の金融債権 国庫短期証券、国債・財投債、地方債、政府関係機関債、金融債、事業債、居住者発行外債、コマーシャル・ペーパー、信託受益権、債権流動化関連商品が含まれる |

| 持分・投資信託受益証券 Equity and investment fund shares | 債券保有者が発行主体に対して残余請求権を持っているような金融資産 持分:株式会社の株式、特殊法人等に対する持分(出資金など) 投資信託受益証券:投資信託委託会社が、投資信託の購入主体に対して発行した受益証券、および投資法人の発行する投資証券 |

| 保険・年金・定型保証 Insurance, pension and standardized guarantees schemes | 金融機関によって仲介される所得・富の死分配の一形態である保険・年金契約等における制度の参加者の債権 非生命保険準備金、生命保険・年金保険受給権、年金受給権、年金基金の対年金責任者債権、定型保証支払引当金が含まれる |

| 金融派生商品・雇用者ストックオプション Financial derivatives and Employee stock options | 金融派生商品:特定の金融商品から派生し、原債権の元本部分について資金の授受行われない金融商品 フォワード系、オプション系から成る 雇用者ストックオプション:企業がその雇用者(役員を含む)に対して付与する自社株式の購入権のうち、権利が確定したがまだ行使されていないもの |

| その他の金融資産・負債 Other financial assets and liabilities | 財政融資資金預託金、預け金、企業間信用・貿易信用、未収・未払金、直接投資、対外証券投資、その他対外債権・債務、その他 |

金融資産として扱われるのが、単純に現金・預金や借入/貸出だけでない事がわかりますね。

金融機関は、家計や企業、政府など他の主体の金融資産の取引を媒介するという事になります。

つまり、金融機関の金融資産や負債といったストック面に、他の主体の経済活動が映し出されているとも捉えられそうです。

2. 金融機関の金融資産・負債

日本の金融機関の金融資産や負債について眺めてみましょう。

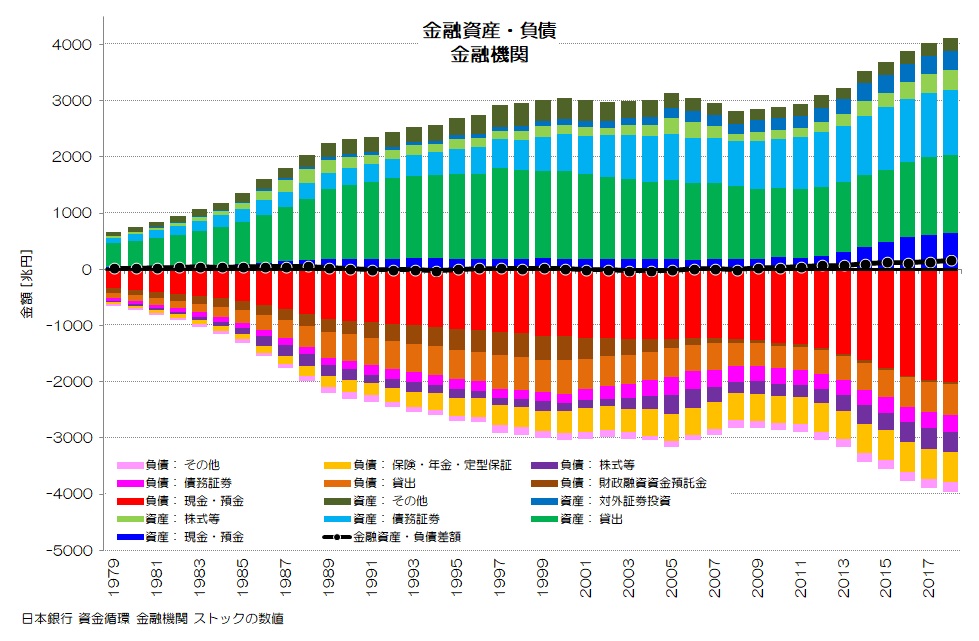

図1 金融機関 金融資産・負債 積上

(日本銀行 資金循環統計 より)

図1が金融機関の金融資産と負債の積上げグラフです。

金融資産がプラス(青系)、負債がマイナス(赤系)で示されています。

金融資産と負債の差し引きである正味の金融資産・負債差額が黒の折れ線になります。

家計や企業がせいぜい1,000~2,000兆円の範囲だったのに対して、金融機関は資産も負債も4,000兆円程と眩暈のしそうな金額です。

直近の2018年では、金融資産は4,120兆円、負債は3,963兆円、資産・負債差額は157兆円と若干のプラスとなります。

金融資産・負債差額はほぼゼロで均衡していて、直近では資産側の方が増えている状況ですね。

資産側では貸出、負債側では現金・預金の割合が大きいようです。

全体のボリュームとしては、1990年代にかけて増えていき、2005年あたりをピークにしていったん減少し、その後徐々に拡大しているようです。

日本全体でこれだけのお金が融通されているという事になります。

3. 停滞する貸出

次にそれぞれの詳細項目を見てみましょう。

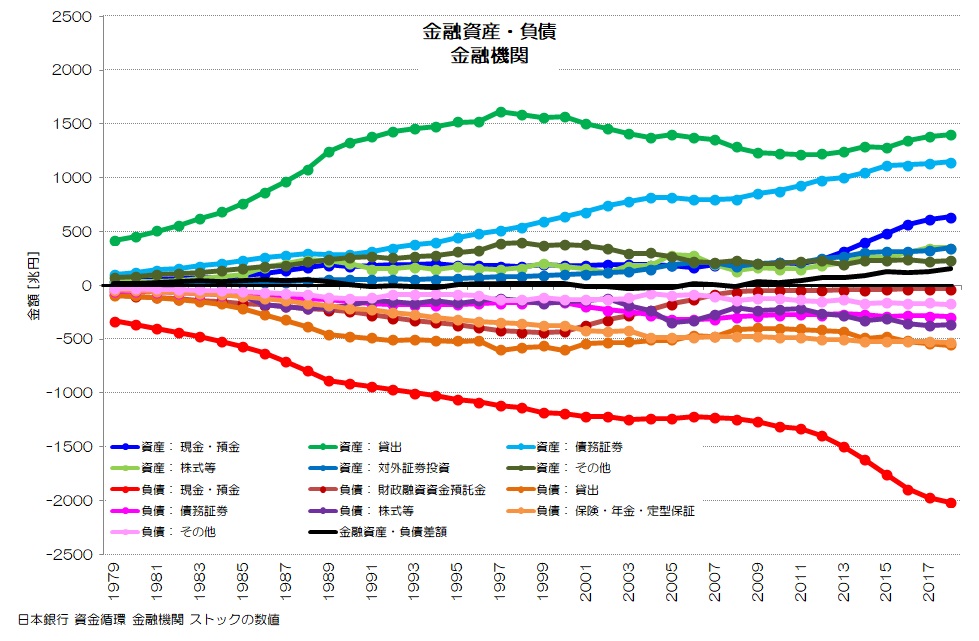

図2 金融機関 金融資産・負債詳細

(日本銀行 資金循環統計 より)

まずは資産(プラス)側に着目してみましょう。

存在感があるのが貸出(緑)ですね。

金融機関からみて資産という事は、他の主体の負債という事になります。

企業への融資や家計への住宅貸付などですね。

貸出は1997年の1,618兆円をピークにしてその後停滞しています。

近年では上昇傾向ながらも1997年の水準からすると、やや目減りした状況です。

やはりここでも1997年が出てきました。。

直近では1,434兆円です。

金融機関の多くはいわゆる銀行となりますが、その本業とも言える他者への貸出が停滞しているようです。

これは企業や家計の負債のうち借入が減っている事と符合しますね。

参考記事: 負債が増えない日本企業

参考記事: 実は増えてる家計の資産

その代わり増えているのが、債務証券と現金・預金です。

債務証券は国債・財投債や国庫短期証券、地方債などです。

右肩上がりに増えていて、直近では1,149兆円です。

この中で最大のものが国債・財投債で、885兆円を占めます。

日本銀行の国債買入がここ数年で急激に伸びていますが、日本銀行だけで国債・財投債は476兆円に上ります。

(日本銀行については次回詳しく取り上げます)

現金・預金もここ数年で急激に増えています。

直近(2018年)では、636兆円となります。

これは銀行内で、「余っている」お金なのでしょうか?

実はこの現金・預金の大半は日銀預け金で、金融機関の持つ日本銀行への当座預金が計上されています。

負債側も見てみましょう。

最も大きい項目が現金・預金です。

金融機関にとって負債側に計上される現金・預金は、一般の銀行等(預金取扱機関)にとっては家計の預金や、企業の事業性決済用の預金残高などが考えられますね。

また、日本銀行からすれば日本銀行券や日銀当座預金という事になります。

直近では日本銀行の負債側の現金・預金は524兆円となります。

さらにこのうち、394兆円が日銀預け金(いわゆる日銀当座預金)となります。

残りがほぼ現金(日本銀行券)となります。

日銀当座預金とは、以下のようなものだそうです。

「金融機関が日本銀行との間の当座勘定契約に基づき,日銀に預入れする当座預金(日本銀行法20条3号)。預金残高に対して利子は付されない。同預け金は,手形交換じり決済をはじめコール取引その他の諸決済等取引先金融機関相互間の決済に利用されるほか,手形割引,手形貸付け,為替決済,国庫金等日銀の対取引先受払いもすべてこの預け金を経由することとなっている。このように日銀預け金は日本の金融市場に取引の具体的な場を提供している。」

この説明だとちょっとよくわからないですが、要は一般の金融機関が日本銀行に預けている預金という事のようです。

つまり、日本銀行が一般の銀行にお金を借りて、その分一般の銀行は日本銀行に対して日銀当座預金という資産を持っているという扱いになるようです。

金融機関の資産側の現金・預金の増額分がまさにこの日銀当座預金にあたるという事ですね。

この統計では金融機関の中に日本銀行(中央銀行)が含まれていますので、資産側にも負債側にも同額日銀預け金が計上されている事になります。

(詳しくは日本銀行のホームページ等ご参照ください)

3. お金を増やす役割

通常の経済では、民間企業が負債を増やして投資を行い、生産性や付加価値を向上させて利益が増え、従業員や投資家への分配が増え、消費が増えて、、という循環になるはずです。

本来この時、企業が負債を増やして、銀行が融資(貸出)を行う事で、お金は生まれるはずです。

銀行が貸出しを行い、世の中で流通するお金が増える事を信用創造と呼ぶそうです。

しかし、現在は企業や家計の借入が減り、代わりに政府が負債を増やしてお金を生み出しているという状況なわけですね。

誰かの純金融負債は誰かの純金融資産で、一方的に家計が金融資産を増やしているわけですから、負債を増やしている主体が必ず存在するわけです。

それが、現在のところ企業ではなく、政府と海外なわけですね。

一般的な銀行は、家計や企業から現金・預金を預かって、そのお金で融資や投資をして、利ザヤを稼ぐというイメージがあると思います。

一方で、資金を融通する(他者の負債が増える)事によって、経済で流れるお金の量を増やす信用創造という機能を担っているという事になります。

私はこの辺りは全くの門外漢なので、ご専門の方がいらっしゃればご指摘・アドバイスいただければ幸いです。

少なくとも、日本の場合は企業が借入(負債)を増やさず、政府や海外ばかりが負債を増やしているという歪な状況に陥っているように見受けられます。

皆さんはどのように考えますか?

本ブログは、にほんブログ村と人気ブログランキングにエントリーしております。

ランキング上位になりますと、さらなるアクセスアップに繋がります。

本ブログの趣旨にご賛同いただき、応援いただける場合は是非下記バナーをクリックいただき、ランキング向上にご支援いただけると大変うれしいです。

にほんブログ村 ランキング

人気ブログランキング

<ブログご利用の注意点>

・本ブログに用いられる統計データは政府やOECDなどの公的機関の公表しているデータを基にしています。

・統計データの整理には細心の注意を払っていますが、不整合やデータ違いなどの不具合が含まれる可能性がございます。

・万一データ不具合等お気づきになられましたら、「お問合せフォーム」などでご指摘賜れれば幸いです。

・データに疑問点などがございましたら、元データ等をご確認いただきますようお願いいたします。

・引用いただく場合には、統計データの正誤やグラフに関するトラブル等には責任を負えませんので予めご承知おきください。

“072 金融機関の役割って何? - 各主体の金融活動の記録” に対して1件のコメントがあります。

コメントは受け付けていません。